Kilka pomysłów na to w co inwestować i jak zarabiać na giełdzie pomimo kryzysu.

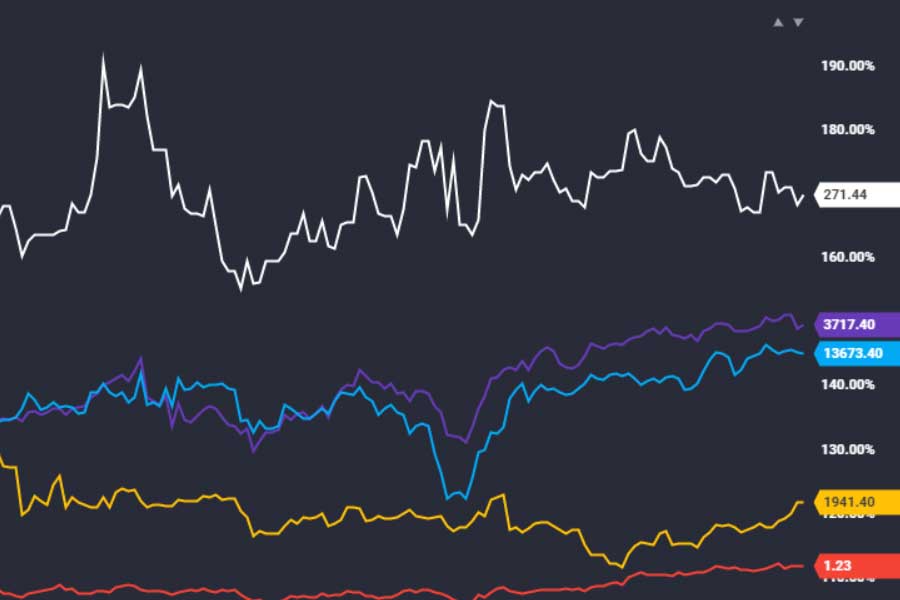

Pożegnaliśmy rok 2020. Był on bardzo burzliwy i zmienny na rynkach finansowych. Pojawia się pytanie: w co inwestować w takiej sytuacji. W imię walki z pandemią dodrukowano w ubiegłym roku gigantyczną ilość pieniędzy, z dolarem na czele. Akcja ta była skoordynowana na poziomie największych banków centralnych. Skalę dodruku dobrze obrazuje poniższy wykres. Okazuje się, że w trakcie ostatniego roku wykreowano 20% dolarów, jakie były dotąd w obiegu.

Lokaty zero procent, czy inwestycja w kryptowaluty?

Stopy procentowe zbliżają się do zera. Wyklucza to z rynku prywatnych inwestorów ze względu na oferowane rentowności. Po uwzględnieniu realnej inflacji gwarantują one straty. Kapitał kieruje się zatem do akcji, surowców, metali szlachetnych, kryptowalut, nieruchomości, czy też innych aktywów materialnych.

Czy inflacja wystrzeli do góry?

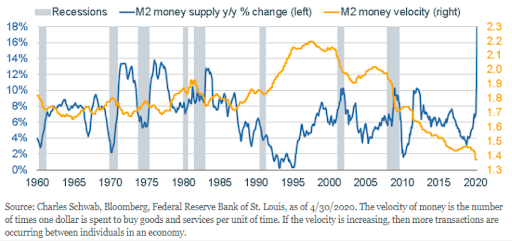

Gigantyczny wzrost podaży pieniądza jak dotąd nie uruchomił jednak inflacji, czego można by się intuicyjnie spodziewać. Nota bene nie wywołała jej także bardzo gołębia polityka monetarna większości banków centralnych na przestrzeni ostatniej dekady. Dlaczego tak się dzieje? Ponieważ do tej pory beneficjentem dodruku były przede wszystkim rynki finansowe. Systematycznie skupowane przez banki centralne obligacje stawały się coraz droższe, a ich spadająca rentowność zachęcała do ucieczki w inne klasy aktywów. Ten rok był jednak pod tym względem wyjątkowy. Nowe środki po raz pierwszy na taką skalę trafiły również do społeczeństwa, w postaci różnych programów pomocowych. Wystraszone gwałtownie pogarszającą się sytuacją gospodarczą społeczeństwo instynktownie jednak ograniczyło swoje wydatki, a otrzymane zapomogi odkładało na czarną godzinę. Do tego jeszcze widoczne były tendencje do zmniejszania zobowiązań, a więc np. wzrosła ilość spłacanych wcześniej kredytów. W wyniku takich zachowań gwałtownie spadło tempo cyrkulacji pieniądza w obiegu. Jeśli jednak spojrzymy na poniższy wykres, to tempo spada już od dwóch dekad. Zamknięcie gospodarek jedynie przyspieszyło ten proces.

Od wielu tygodni widać natomiast, że rynki przestały praktycznie przejmować się pandemią. Zmiana podejścia przypadła na moment, w którym największe koncerny farmaceutyczne zaczęły produkować szczepionki. Jeśli w najbliższym czasie proces ich dystrybucji będzie przebiegał bez zakłóceń i nie usłyszymy o wystąpieniu spektakularnych efektów ubocznych (co mogłoby zatrzymać cały proces masowych szczepień), nastroje w próbującym powracać do normalności społeczeństwie także zaczną się poprawiać. A to właśnie kluczowy element naszej inwestycyjnej układanki, bowiem powinien on przełożyć się na pobudzenie cyrkulacji pieniądza. Pamiętajmy z drugiej strony, że z obiegu w magiczny sposób nie znikną wtłoczone w system waluty, a jeśli dodamy do tego udrożnienie cyrkulacji pieniądza, mamy gotowy przepis na szybki wzrost inflacji.

W co inwestować, czyli które aktywa będą beneficjentami rosnącej inflacji?

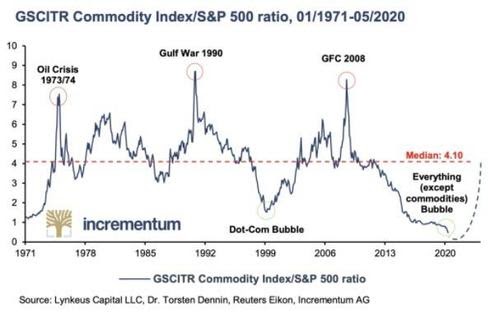

Na rosnącej inflacji zyskają przede wszystkim surowce. Częściowo widać już ich reakcję w minionych tygodniach, zwłaszcza na poziomie surowców energetycznych oraz przemysłowych. Na początek zwróćmy przede wszystkim uwagę na to, jak rynek surowcowy prezentuje się na tle rynku akcji.

Surowce nie były tak tanie w relacji do akcji od kilku ładnych dekad. Jeśli dorzucimy do tego perspektywę rosnącej inflacji, na której to właśnie surowce zyskują, dostajemy niezły punkt wejścia w długim terminie.

Miedź do obserwacji, czy jeszcze pójdzie w górę?

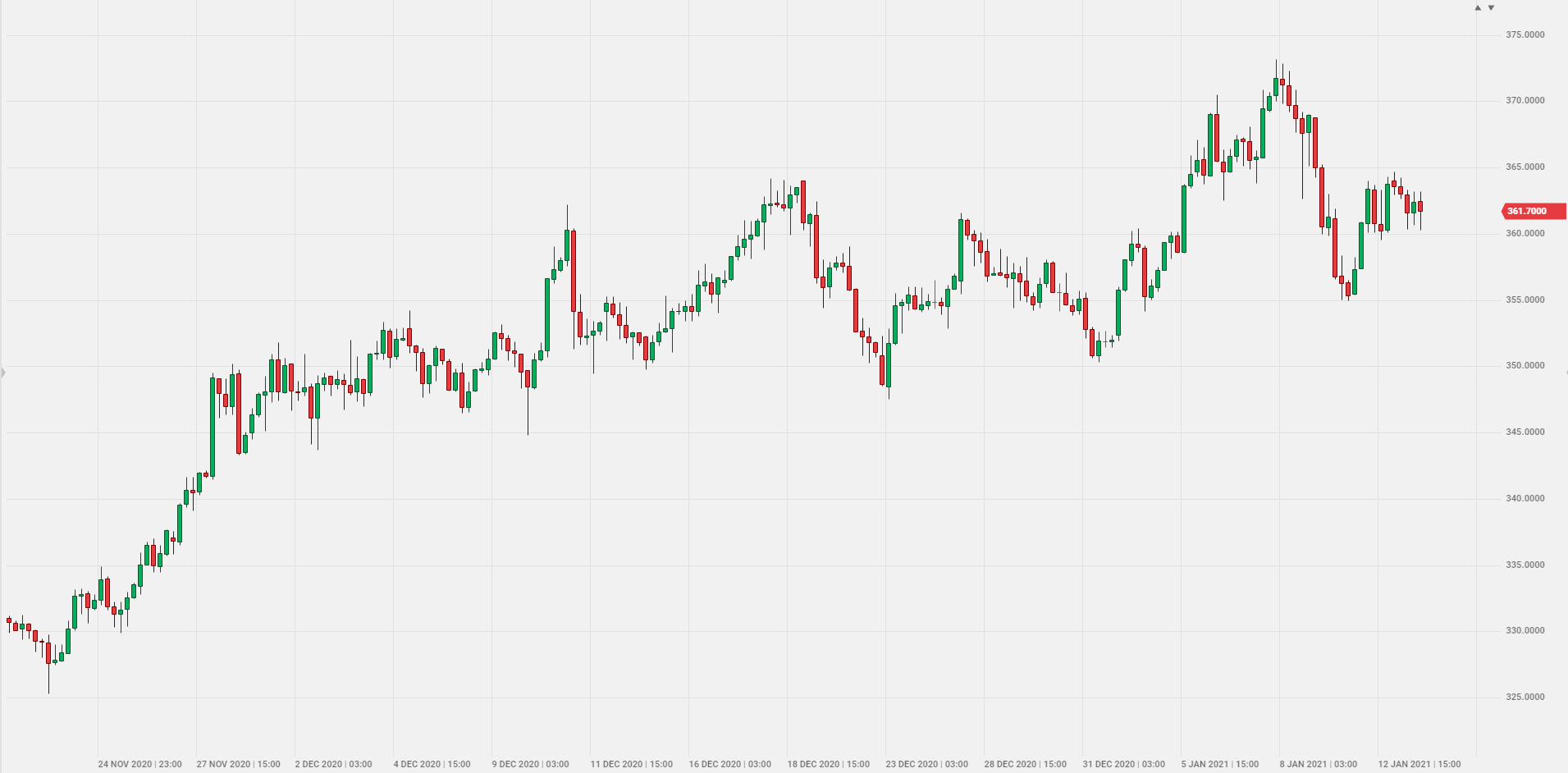

Z metali o przemysłowym charakterze uwagę zwracać może miedź, która ma za sobą silne odbicie z ostatnich miesięcy. Angażowanie się w ten rynek na obecnych poziomach niesie za sobą oczywiście spore ryzyko, ze względu na możliwość pojawienia się korekty. Ale jeśli ta faktycznie się pojawi, może to być bardzo ciekawy rynek. Z pewnością pilnie obserwowałbym tu poziom 300 ¢/lb, jako miejsce do potencjalnego szukania sygnału kupna.

Wykres. Kontrakt CFD na miedź w City Index – Copper. Depozyt zabezpieczający dla jednego kontraktu wynosi około 720 USD.

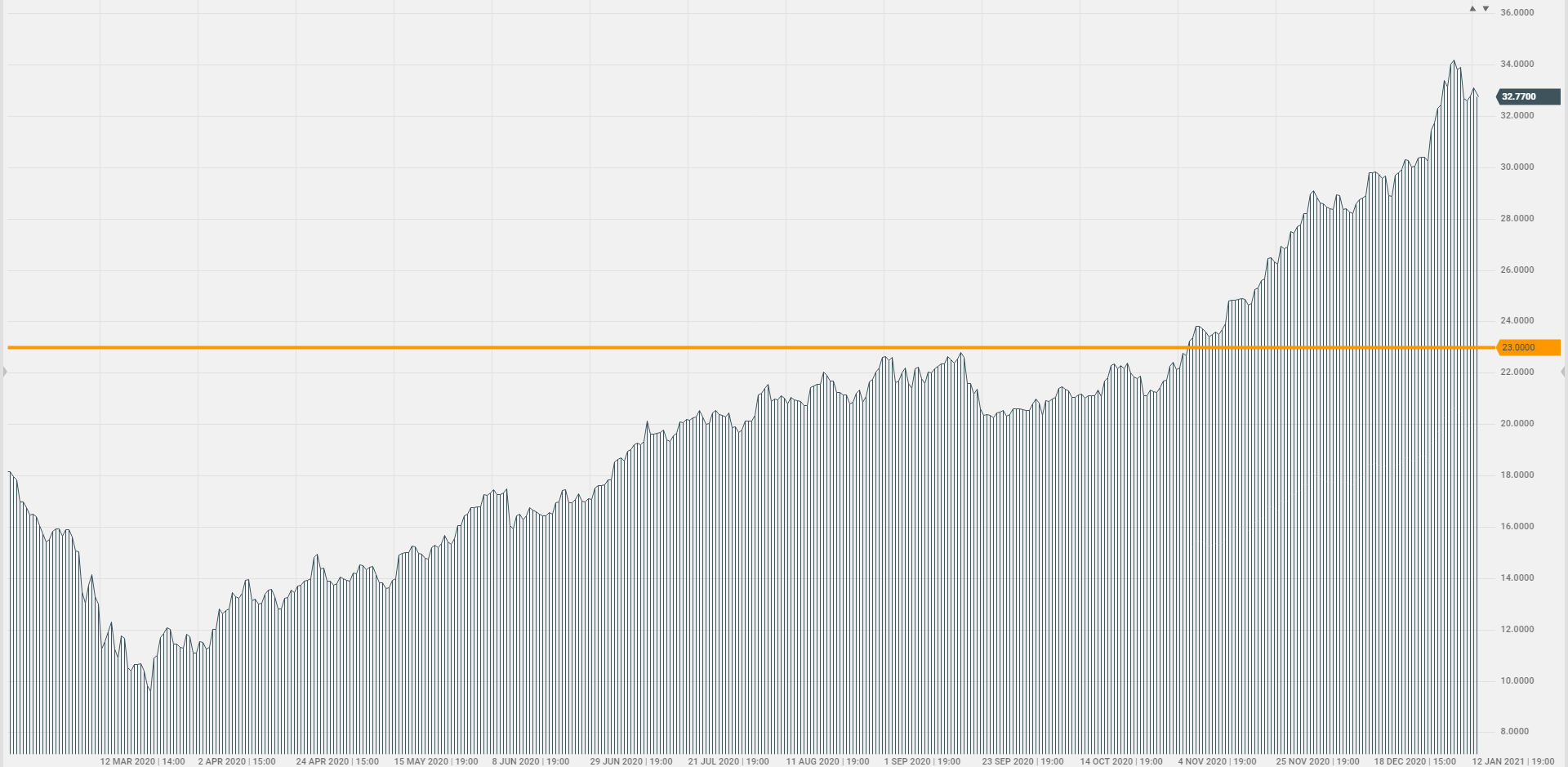

Poza inwestycją w samą miedź (np. w kontrakty CFD), na zmianie ceny tego metalu możemy zarabiać również inwestując w spółki zajmujące się jego wydobyciem. Ceny akcji tych spółek zmieniają się bardziej dynamicznie niż ceny miedzi. Dodatkowo możliwa jest inwestycja w fundusz grupujący akcje wielu takich spółek chociażby ETF Global X Copper Miners. W tym przypadku zwróciłbym uwagę na poziom 23 USD w przypadku korekty.

Wykres. Kontrakt CFD na Global X Copper Miners w City Index. Depozyt zabezpieczający dla jednego kontraktu wynosi około 320 USD.

Platyna dopiero zmienia kierunek, wygląda na to, że przebudzi się na dobre.

Zdecydowanie warto też przyjrzeć się rynkowi platyny, która w długim terminie prezentuje się bardzo interesująco i może być ciekawą odpowiedzią na pytanie w co inwestować. Tutaj kierunek dopiero zaczyna się zmieniać na wzrostowy. W tym przypadku ryzyko głębszego spadku nie jest wysokie.

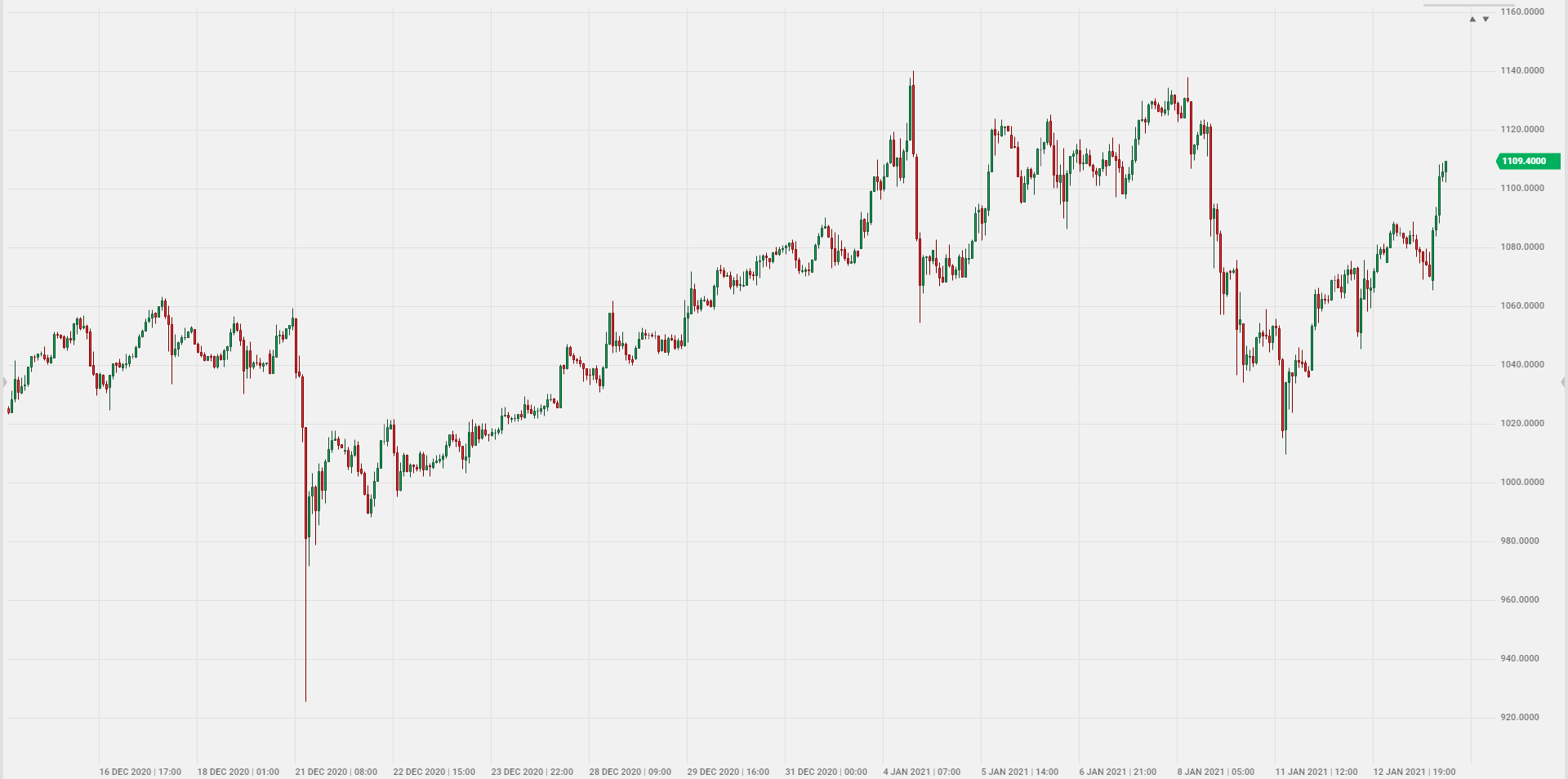

Wykres. Kontrakt CFD na Platynę w City Index. Depozyt zabezpieczający dla jednego kontraktu wynosi około 110 USD.

Inwestycje w platynę – planowane na krócej można oczywiście realizować przez kontrakty CFD. W przypadku dłuższego horyzontu czasowego na rynku dostępne są chociażby ETFy w pełni zabezpieczone metalem (np. Aberdeen Standard Physical Platinum Shares).

Zapomniany Uran, czy warto w niego inwestować i czy zacznie zyskiwać dzięki powrotowi do atomu?

Rynek uranu zaliczył w ostatnich latach spore spadki. Od szczytu ostatniej hossy surowcowej do dołka 2016 spadł on o ok. 86%. Przy obecnej cenie jesteśmy 77% poniżej szczytu. Sentyment do uranu zmienił się na negatywny zwłaszcza po pamiętnej katastrofie elektrowni w Fukushimie z 2011 roku. To po niej rozpoczęła się kolejna fala spadkowa. Warto jednak zauważyć, że ostatnie lata przyniosły tu już stabilizację. Bardzo silne spadki cen w ostatnich latach zniechęciły do tego rynku krótkoterminowych spekulantów i platyna znajduje się raczej w rękach długoterminowych inwestorów.

Co więcej, przy tak długiej stabilizacji cen uranu na niskich poziomach, na rynku pozostali już tylko najwięksi producenci. Dlatego i podaż jest teraz mocno ograniczona. W ostatnim czasie coraz więcej mówi się o rosnącym zapotrzebowaniu na energię elektryczną. Jej produkcja będzie wiązała się z ograniczeniem emisji dwutlenku węgla (zwłaszcza po amerykańskich wyborach prezydenckich). Może się okazać, że elektrownie atomowe wrócą do łask, a wraz z nimi popyt na uran.

Jak inwestować w uran?

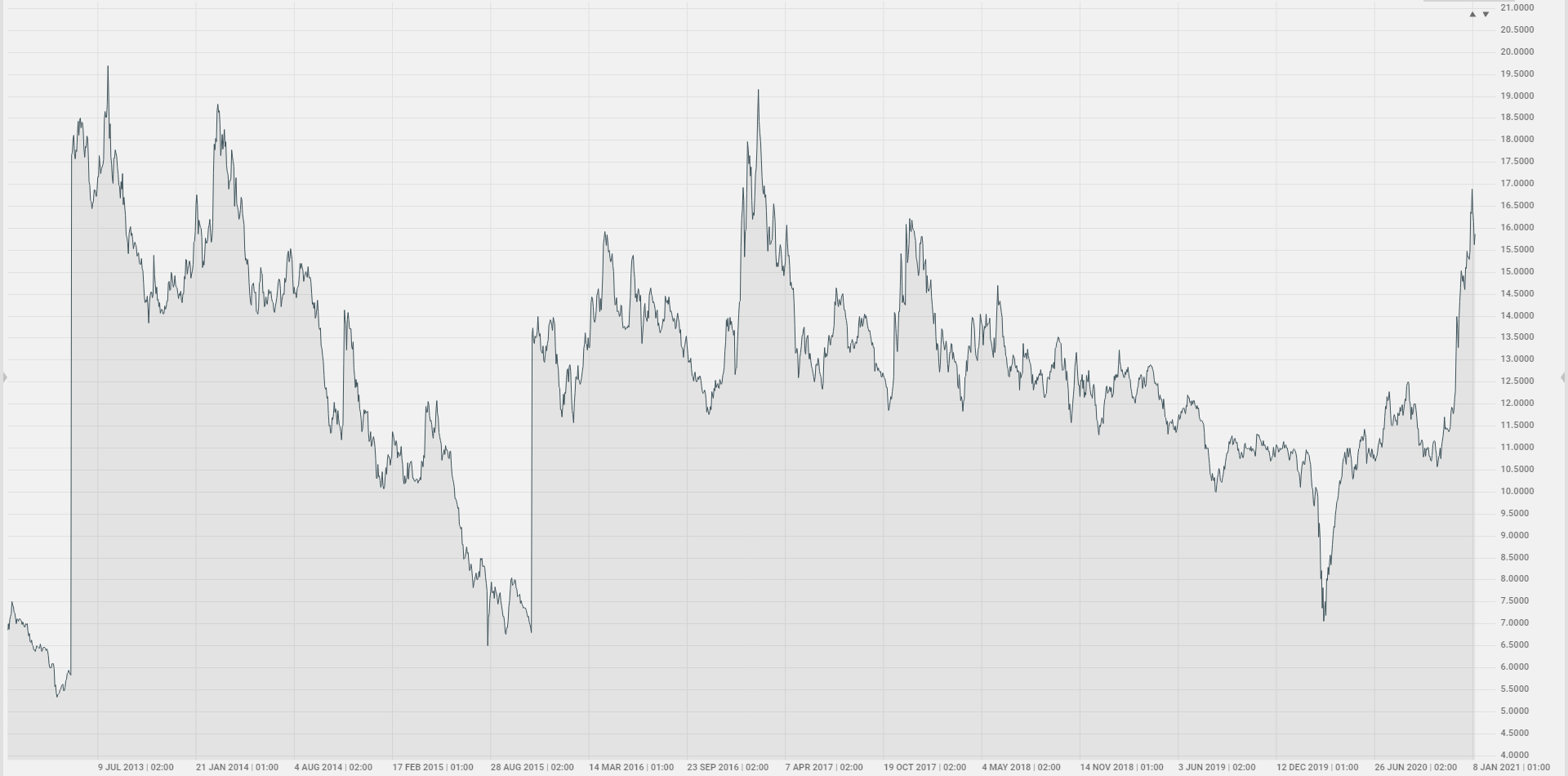

Beneficjentami odbudowania się cen uranu w kolejnych latach będą jego producenci, jak Cameco, Energy Fuels, czy Kazatomprom. Przyjrzeć można się także ETFom grupującym spółki związane z uranem, jak Global X Uranium, czy uruchomiony przed rokiem North Shore Global Uranium Mining. Potencjał do wzrostu dość dobrze obrazuje poniższy wykres Global X Uranium, gdzie przy okazji widać zmieniający się w długim terminie kierunek. Inwestorzy o nieco większym apetycie na ryzyko skorzystać też mogą z kontraktów CFD na ten ETF.

Wykres. Kontrakt CFD na Global X Uranium w City Index. Depozyt zabezpieczający dla jednego kontraktu wynosi około 280 USD.

Złoto i srebro sposobem na dobrą inwestycję.

Korzystna lokata kapitału w kontekście ujemnych, realnych stóp procentowych.

Metale szlachetne uważa się powszechnie za zabezpieczenie przed inflacją. Po części jest w tym nieco racji, ale głównym czynnikiem, który ma wpływ na postrzeganie metali szlachetnych przez inwestorów, są realne stopy procentowe, a więc z uwzględnieniem inflacji. Na początku wspomnieliśmy, jak przez obecną politykę banków centralnych zniszczony został rynek długu. Wielu posiadaczy kapitału ma obecnie problem. Nie są w stanie przechować siły nabywczej w obligacjach, czy na tradycyjnych lokatach. Funkcjonujemy w otoczeniu relatywnie niskiej inflacji, za sprawą wspomnianego spadku tempa obiegu pieniądza. Gdy jednak ta cyrkulacja zacznie się ożywiać, a inflacja rosnąć, banki centralne będą miały gigantyczny problem, bowiem trudno będzie bezboleśnie podnosić stopy procentowe przy obecnej skali zadłużenia. Utrzymanie stóp na obecnych poziomach przy rosnącej inflacji sprawi, że jeszcze bardziej spadną realne stopy procentowe, a to z kolei w jeszcze większym stopniu uruchomi przepływ kapitału w stronę metali szlachetnych.

Srebro i złoto, rokujący na przyszłość trwały i zgodny związek.

Złoto oraz srebro bardzo dobrze w parze poradziły sobie w kończącym się roku. Ich perspektywy ze względu na prowadzoną przez banki centralne politykę monetarną dalej pozostają obiecujące. Inwestować w złoto i srebro można na wiele sposobów. Krótkoterminowi inwestorzy, nastawieni jedynie na wyłapanie poszczególnych swingów, posiłkować się mogą chociażby kontraktami CFD. Natomiast kto ze złotem i srebrem chce się związać na nieco dłużej, swoją ekspozycję powinien budować raczej przez zakupy fizycznego kruszcu (np. monet 1-uncjowych), bądź funduszy ETF w pełni zabezpieczonych metalem w postaci fizycznej. Na zmianie ceny złota i srebra możemy także zarabiać inwestując w spółki je wydobywające. Zmiany cen akcji tych spółek charakteryzują się większą dynamiką zmiany cen aniżeli same metale, a to wiadomo, zawsze jest szansą na to co lubimy …

Jak zaprezentuje się nam złoto na wykresie?

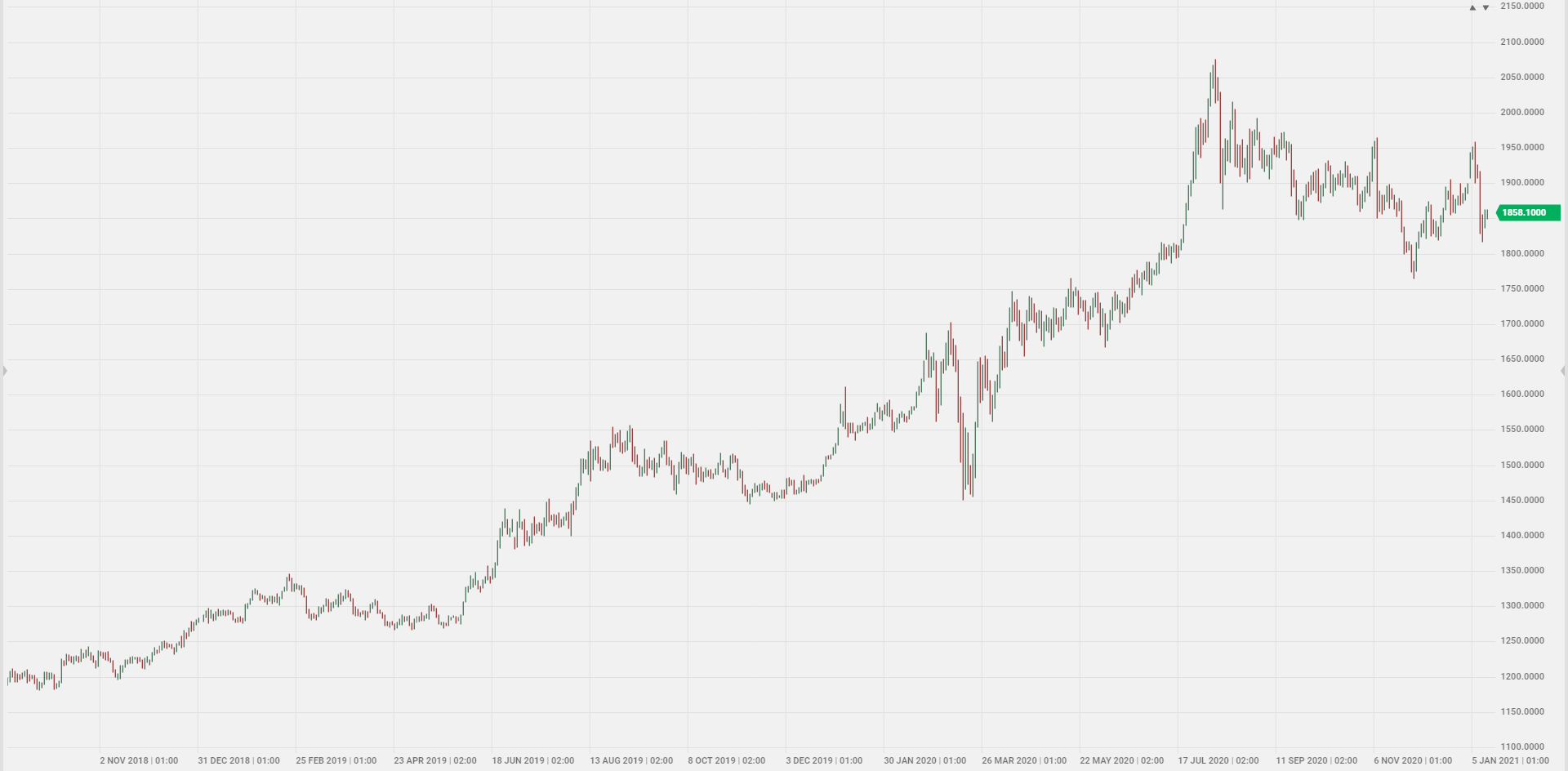

Na poniższym wykresie złota uwagę zwracać może charakter ostatniej hossy z lat 2000-2011, która przedzielona została mniej więcej w połowie korektą. Korektą, która pod względem rozmiarów jest zbliżona do obecnej. Jeśli zatem schemat miałby zostać powtórzony, z obecnych okolic rynek złota powinien wygenerować kolejną, bardzo silną falę wzrostową.

Wykres. Kontrakt CFD na złoto w City Index. Depozyt zabezpieczający dla jednego kontraktu Gold Mini wynosi około 90 USD.

A jak wypadnie na nim srebro?

Obiecująco prezentuje się również srebro, które jest obecnie nieco w tyle za złotem. Ponieważ jest to jednocześnie metal o cechach przemysłowych, można przyjąć, że będzie korzystał jednocześnie na rosnącej inflacji. Srebro zbuduje siłę na utrzymywaniu ujemnych stóp procentowych, a więc nadgoni złoto z nawiązką. Tegoroczne wybicie wiele zmieniło. Rynek ostatecznie wydostał się z kilkuletniej strefy akumulacji. Od sierpnia przebywa w korekcie, która pod względem rozmiarów nie jest póki co zbyt głęboka i jedynie pozytywnie świadczy o możliwościach popytu.

Jak inwestować w złoto i srebro?

W zakresie palety dostępnych możliwości sytuacja prezentuje się w zasadzie analogicznie w przypadku złota i srebra. Inwestorzy o krótszych horyzontach wykorzystywać mogą kontrakty CFD. Chcący utrzymywać ekspozycję w dłuższym horyzoncie powinni rozważyć zakup srebra w postaci fizycznej, ETFy w pełni zabezpieczone metalem lub nieco bardziej zmienne spółki wydobywcze, których całą gamę znajdziemy na rachunkach w City Index.

Wykres. Kontrakt CFD na ETFS Physical Silver w City Index. Depozyt zabezpieczający dla jednego kontraktu wynosi około 5 USD.

Jeżeli chcesz się dowiedzieć więcej o tym w co inwestować w tym roku zajrzyj tutaj i sprawdź jak to zrobić z pomocą robotów.