W ostatnich miesiącach pojawiło się spore zainteresowanie metalami szlachetnymi, a zwłaszcza złotem. Kapitał ucieka do niego zwykle w sytuacji rynkowej niepewności, a tej w lutym i marcu nie brakowało. Popyt okazał się tak duży, że doszło do oderwania ceny „papierowego” złota (kontraktów i instrumentów na nich opartych) od fizycznego (także z tytułu problemów logistycznych / przerwanych łańcuchów dostaw), oczywiście na korzyść tego drugiego. Marże dealerów zaczęły w wielu miejscach sięgać kilkudziesięciu procent powyżej ceny z Comex’u.

Poza pojawieniem się ucieczki kapitałów od ryzykownych aktywów drugim czynnikiem faworyzującym złoto jest polityka banków centralnych, które jak wiemy solidarnie ruszyły do dodatkowego luzowania polityki monetarnej (obniżając stopy, ale przede wszystkim zwiększając programy luzowania ilościowego). Bardzo duże znaczenie ma również poziom stóp procentowych względem rzeczywistej inflacji. Obecnie standardem jest, że realne stopy w wielu miejscach na świecie są ujemne, a więc posiadacze kapitału nie są w stanie przechować wartości swoich pieniędzy na standardowych lokatach, czy w obligacjach. Biorąc pod uwagę zapowiedzi bankierów centralnych, dążących za wszelką cenę do zdewaluowania narastającego zadłużenia inflacją, możemy być pewni, że środowisko ujemnych, rzeczywistych stóp procentowych pozostanie z nami na dłużej, a to tworzy solidny fundament dla metali szlachetnych w kolejnych latach (vide dekada lat ‘70).

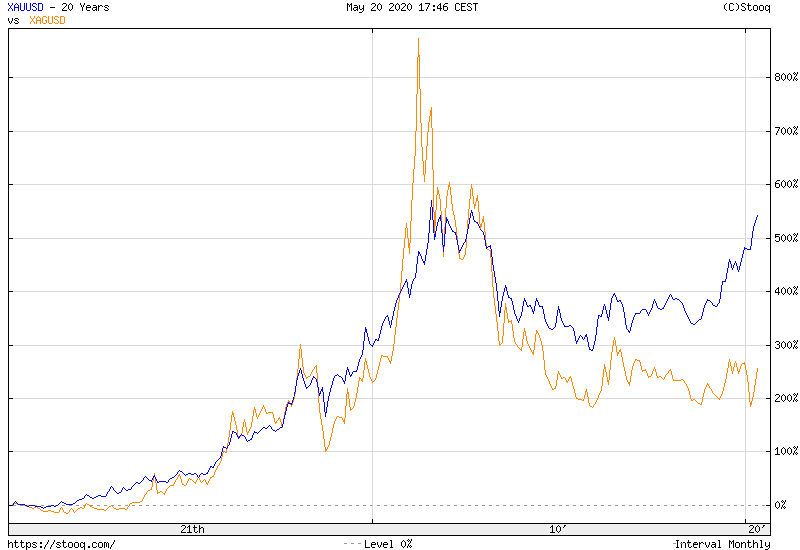

O ile złoto ma za sobą już spory wzrost ceny na przestrzeni wielu ostatnich kwartałów, o tyle uwagę zwrócić powinno srebro, bowiem jest ono co do zasady skorelowane w długim terminie ze złotem, a jak widać na powyższym wykresie, ma względem niego spore zaległości. Ostatnie oderwanie się srebra od złota argumentowane było tym, że srebro ma częściowo charakter metalu przemysłowego ze względu na swoje zastosowania. Oczekiwanie spowolnienia gospodarczego, wywołanego skutkami aktualnej pandemii, doprowadziło do przeceny wielu surowców. Pamiętać jednak trzeba, że surowce bardzo dobrze radzą sobie podczas rosnącej inflacji, a to z kolei scenariusz, który wydaje się naturalną konsekwencją utrzymywania rzeczywistych negatywnych stóp procentowych przez banki centralne.

Widoczne aktualnie zmniejszenie tempa wzrostu cen ma charakter przejściowy. Pamiętać trzeba, że inflacja jest zależna zarówno od podaży pieniądza, ale i tempa jego cyrkulacji. Za sprawą globalnego lockdown’u to właśnie ten drugi element sprawił, że inflacja wytraciła dynamikę. Gdy jednak gospodarka zostanie całkowicie odmrożona, a podaż pieniądza pozostanie na dotychczasowym poziomie, inflacja powinna zauważalnie przyspieszyć, dynamizując ucieczkę kapitałów z gotówki do aktywów materialnych, w tym metali szlachetnych i surowców. Srebro w tym otoczeniu załapie się więc na silny, popytowy bodziec.

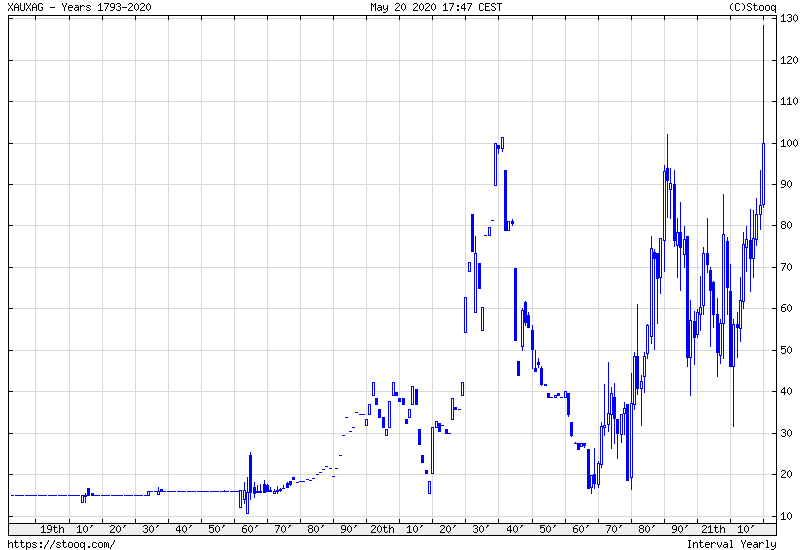

Gold-silver ratio

Ostatnie rozjechanie się cen srebra i złota dobrze oddaje też wykres siły relatywnej, który w pewnym momencie wystrzelił do historycznie wysokich poziomów pod 130 jednostek srebra za jednostkę złota. Na przestrzeni ostatnich kilku dekad wskaźnik ten oscylował w zakresie ok. 40-100. Można zatem przyjąć, że docelowo będzie dążył przynajmniej do średniej w rejonie 60-70 XAU/XAG. Srebro może się zatem charakteryzować większą dynamiką wzrostu, aniżeli złoto.

Marcowa pułapka byków i model Wyckoff’a

Pora więc rzucić okiem na wykres srebra z dłuższej perspektywy. Od szczytu z 2011 roku do niedawnego dołka cena spadła o ponad 76%. Można więc przyjąć, że rynek jest w ten sposób oczyszczony. Spadek de facto zatrzymał się już w 2016 roku, a od tego czasu na rynku budowany był trend boczny, który określić można też fazą akumulacji. Niedawne przełamanie minimów z ostatnich lat i szybki powrót (na świecy miesięcznej naruszenie jedynie dolnym cieniem) było klasyczną pułapką dla byków. Kto miał umiejscowione stop lossy pod minimami (bardzo czytelne, horyzontalne wsparcie), został z rynku wyrzucony. Takie zagranie zbliżone jest też do modelu akumulacji Wyckoff’a. Można więc przyjąć, że na rynku srebra jesteśmy obecnie w fazie C.

Jak wygląda sytuacja w krótszym horyzoncie?

Obecnie rynek jest po kilku dniach silnego wzrostu, zatem kupowanie po takim ruchu obarczone jest zdecydowanie ponadprzeciętnym ryzykiem. Uwagę zwracać może obszar 16,50 $/ozt, gdzie znajdziemy horyzontalne wsparcie, powyżej którego byki wybiły cenę. Teraz cofnięcie w jego kierunku powinno ponownie uaktywnić kupujących. Otwartą pozostaje kwestia, czy cofniemy się tam z obecnych poziomów, czy też rynek utrzyma dynamikę, jednym ruchem znajdziemy się w rejonie 18,70 $/ozt i dopiero z tego miejsca zainicjowana zostanie większych rozmiarów korekta, dająca możliwość wejścia na rynek w bardziej optymalnym punkcie. Biorąc jednak pod uwagę długoterminowe perspektywy rynku srebra, spadkowe korekty co do zasady warto wykorzystywać do budowania / zwiększania ekspozycji.