Pierwsze kroki na rynku Forex.

Kursy wymiany walut.

Zacznijmy od podania definicji. Ogólnie rzecz biorąc, kurs wymiany waluty to cena jaką trzeba zapłacić jedną walutą wymieniając ją na inną. Przykładowo, jeśli pojedziesz do Anglii na wakacje, będziesz wydawał pieniądze na hotel, posiłki, opłaty za wstęp, pamiątki i inne przyjemności w funtach brytyjskich. Mając złotówki będziesz musiał wymienić swoje środki na walutę brytyjską.

Przed wyjazdem do Anglii idziesz do banku i kupujesz funty brytyjskie za 5.000 złotych. Jeśli dostaniesz za nie 800 funtów brytyjskich oznacza to, że każda złotówka jest warta 0.1600 funta brytyjskiego. To jest właśnie kurs wymiany złotego w stosunku do funta.

Po kilku dniach w Anglii stwierdzasz, że 800 funtów nie wystarcza Ci na wszystkie wydatki. Idziesz więc do banku i kupujesz funty brytyjskie za 5.000 złotych, jednak tym razem dostajesz tylko 790 funtów. Kurs wymiany złotówki na funta spadł z 0.1600 do 0.1580. Oznacza to, że złotówki są warte mniej funtów brytyjskich niż przed Twoim wyjazdem.

Gdy przyjechałeś do domu zostało Ci sto funtów brytyjskich. Idziesz więc do banku i wymieniasz funty na złotówki. Załóżmy, że dostałeś 618,72 złotych, a więc każdy funt jest wart 0.1616 złotych. To jest kurs wymiany funta na złotówkę.

Ale co by się stało, gdybyś pojechał na przykład do Francji? Francuską walutą jest Euro. Jeśli pójdziesz do banku i kupisz Euro za 3.000 zł, którego kurs wymiany wynosi 0.2667, ile Euro dostaniesz? Wymieniając 3.000 zł na Euro, którego kurs wymiany wynosi 0.2667 otrzymasz 800,10 Euro. Natomiast jeśli mieszkałbyś we Francji i planował wyjazd do Polski, kupiłbyś złotówki za Euro. Jeśli kurs wymiany wynosiłby 4.3027 ile złotówek dostałbyś za 1.000 Euro? Oczywiście otrzymałbyś 4.302,70 złotych. Kurs złotówki w stosunku do Euro jest odwrotnością kursu Euro w stosunku do złotówki. Przykładowo, jeśli kurs wymiany Euro do złotówki wynosi 0.2326, to kurs wymiany złotówki do Euro wynosi 4.2992. Innymi słowy, 1 dzielone na 0.2326 wynosi 4.2992, a 1 dzielone na 4.2992 wynosi 0.2326. Tego typu zamiany możemy często spotkać w gazetach, oglądając kursy wymiany walut. Zapewne wiesz, że nie otrzymasz wartości przytoczonych w gazetach handlując na rynku forex, gdyż banki i uczestnicy rynku zarabiają na tak zwanym spreadzie, czyli różnicy między kursem kupna a sprzedaży. Kursy wymiany walut ciągle się zmieniają i to właśnie na tych zmianach inwestorzy zarabiają.

Symbole walut.

Przyjrzyjmy się bliżej sposobie wyceny i nazewnictwu walut. Każda waluta ma swój trzyliterowy symbol. Poniżej umieszczone są niektóre z nich.

EUR Euro

PLN Polski złoty

USD Dolar amerykański

GBP Funt brytyjski

CAD Dolar kanadyjski

JPY Jen japoński

AUD Dolar australijski

CHF Frank szwajcarski

Kwotowanie pary walutowej na rynku forex jest często przedstawiane w postaci dwóch cen (zwanych bid-ask), czyli ceny, po której możemy sprzedać (bid) i kupić (ask) pierwszą walutę w parze w zamian za drugą. Taki zapis może wyglądać w ten sposób: EUR/USD 1.2170/1.2172. Pierwsza część (1.2170) to cena, po której możemy sprzedać Euro, a druga (1.2172) to cena kupna Euro za dolary amerykańskie. Oznacza to, że możesz kupić 1 Euro za 1.2172 oraz sprzedać je za 1.2170 dolara. Możesz się również spotkać z podobnym zapisem EUR/USD 1.2170/72 pokazującym ostatnie dwie cyfry drugiego notowania, który znaczy zupełnie to samo.

Kwotowania bid-ask są przedstawiane z punktu widzenia organizatora obrotu (Banku, brokera, biura maklerskiego). Na początku może Ci się to wydawać trochę mylące. Dlatego musisz pamiętać, że pierwsza część (bid), czyli cena, po której organizator kupuje od Ciebie, jest często oznaczana w tabeli notowań jako KUPNO. Jest to kwota, jaką dostaniesz jeśli sprzedasz walutę. Druga część (ask) to cena, za którą dealer sprzedaje walutę, a więc tyle będziesz musiał zapłacić za kupno. Ta cena jest oznaczana w tabeli notowań jako SPRZEDAŻ.

Przykład Tabeli notowań kursów walutowych na rynku forex:

Symbol Kupno Sprzedaż

EUR/USD 1.0810 1.0811

USD/JPY 94.91 94.93

USD/CHF 1.0683 1.0686

EUR/PLN 4.1267 4.1297

USD/PLN 3.8869 3.8899

GBP/USD 1.6578 1.6581

Załóżmy, że kurs USD/CHF wynosi 1.2440/43. Możesz więc sprzedać jednego dolara amerykańskiego za 1.2440 franka szwajcarskiego i sprzedać jednego dolara amerykańskiego za 1.2443 franka szwajcarskiego. Wszystko to może się mylić prawda? Warto więc abyś zapamiętał, że wszystkie transakcje, o których mówimy w stosunku do pary walutowej odnoszą się do pierwszej waluty w parze. Jeżeli mówimy, że kupujemy USD/CHF to oznacza to, że kupujemy USD w zamian za CHF. Jeżeli mówimy, że sprzedajemy USD/CHF to faktycznie sprzedajemy USD w zamian za franka. Pierwszą walutę w parze nazywamy walutą bazową a drugą walutą kwotowaną. W naszym przykładzie walutą bazową będzie zatem USD a walutą kwotowaną CHF. Inwestorzy często mówią również, że zajmują pozycje długie lub krótkie. Pozycja długa oznacza zakup a pozycja krótka to sprzedaż. Jeżeli usłyszysz, że ktoś zajął krótką pozycję na parze USD/CHF przy kursie 1.2440 w wysokości 1 miliona będzie to oznaczało że sprzedał 1 milion dolarów w zamian za 1.244.000 franków.

Organizacja rynku.

Z pewnością zastanawiasz się jak to wszystko działa i skąd biorą się ceny na rynku forex. Na świecie istnieje ogromna liczba przedsiębiorstw i osób fizycznych, które codziennie kupują i sprzedają walutę. Profesjonalnie zajmują się tym banki, biura maklerskie, kantory, fundusze inwestycyjne, importerzy, eksporterzy a także duzi i mali inwestorzy, którzy kupują lub sprzedają walutę żeby zarobić na zmianach jej ceny. Na całym świecie dochodzi do ogromnej liczby transakcji w tym samym momencie ale w różnych miejscach. Taki rynek nazywamy rynkiem zdecentralizowanym albo rynkiem Over The Counter (OTC). Dzięki rozwojowi sieci komputerowych banki i biura maklerskie podają swoje ceny i zawierają transakcje za pośrednictwem systemów elektronicznych. Dodatkowo na świecie powstały podmioty, które specjalizują się w elektronicznym handlu walutami. Nazywamy ich brokerami. Brokerzy poprzez swoje systemy elektroniczne dokonują transakcji na ogromną skalę z bankami, instytucjami finansowymi i klientami indywidualnymi. Kiedy przyjrzymy się cenom walut podawanym przez różnych brokerów zauważymy, że ceny te są prawie identyczne (za wyjątkiem stosowanych spreadów) zarówno dla klientów w Polsce jak i USA, Anglii czy Japonii. Wszystko to dzięki możliwości przeprowadzenia natychmiastowych transakcji i silnej konkurencji na rynku forex.

Załóżmy, że dom maklerski podaje następujące ceny EUR/USD 1,4050/52

Korzystając z systemów elektronicznych możemy natychmiast kupić Euro po cenie 1,4052.

Jeżeli broker X kwotowałby w tym samym momencie EUR/USD po cenie 1,4053/56 możemy u niego sprzedać Euro po 1,4053. Jak widzimy na każdym Euro w takiej transakcji zarobilibyśmy bez ryzyka 0,0001 USD. Taką transakcję, na której w jednym momencie osiągamy zysk nie ponosząc ryzyka zmiany ceny nazywamy transakcją arbitrażową. Jeżeli gdziekolwiek na świecie systemy elektroniczne zauważą możliwość przeprowadzenia takich transakcji brokerzy natychmiast reagują dostosowując swoje ceny do notowań na rynku. Dzięki transakcjom arbitrażowym ceny walut na całym świecie są niemal identyczne, mimo że rynek jest zdecentralizowany.

Notowania walut są najczęściej podawane w postaci czterech, pięciu lub sześciu cyfr. Najbardziej popularna para walut EUR/USD może mieć przykładową cenę 1,40515 a USD/JPY 92,96. Zmiany ceny często podajemy w pipsach i figurach. EUR/USD może wzrosnąć z ceny 1,40515 na 1,40525. Taką właśnie zmianę nazywamy wzrostem kursu o jednego pipsa. Sto pipsów nazywamy figurą, zatem zmiana ceny EUR/USD z 1,4052 na 1,4062 nazwiemy wzrostem o jedną figurę.

W ciągu minut i godzin kurs najczęściej zmienia się o kilka lub kilkadziesiąt pipsów a w ciągu dni, tygodni i miesięcy o kilka lub kilkadziesiąt figur. Inwestorom wygodnie jest posługiwać się terminami pips lub figura kiedy mówią o rynku w krótkim lub długim terminie. Jeżeli zatem usłyszysz, że rynek EUR/USD stracił dwie figury będziesz wiedział że cena spadła o 0,02 a kiedy usłyszysz, że dolar/jen zyskuje 30 pipsów będziesz wiedział że cena USD/JPY poszła o 0,3 do góry.

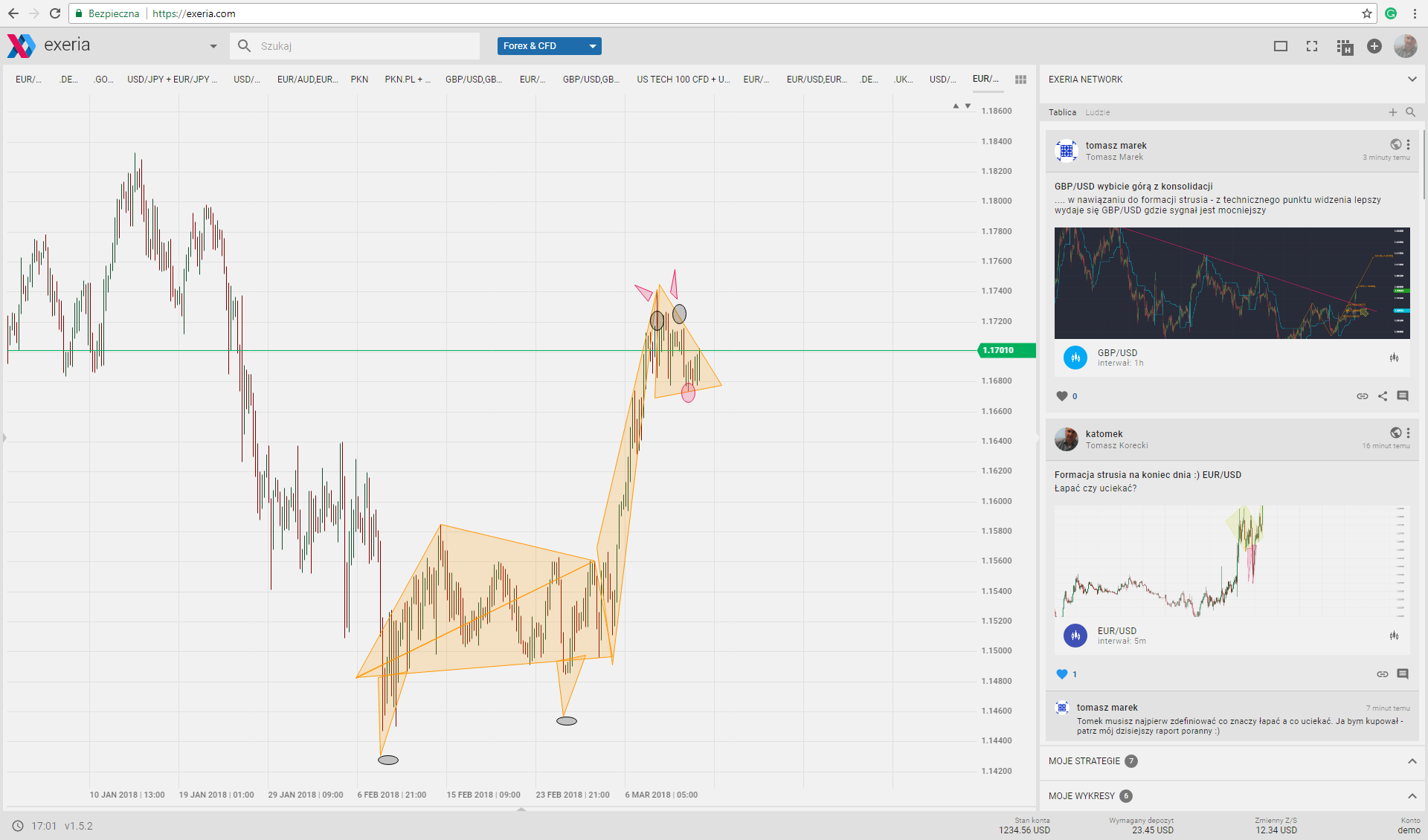

Rysunek – inwestorzy często doszukują się na wykresach różnorakich formacji :)

Rynek spot i CFD.

Z transakcjami walutowymi możemy się spotkać w banku, biurze maklerskim, na giełdzie lub u brokera. Waluty są notowane w postaci kontraktów terminowych futures, umów forward, kontraktów różnic kursowych i wielu innych instrumentów finansowych. Bazą tych wszystkich notowań jest rynek SPOT czyli rynek transakcji natychmiastowych. Ponieważ waluty są podstawą międzynarodowych transakcji na całym świecie musimy wziąć pod uwagę różne strefy czasowe w różnych krajach. Aby zapewnić sprawny system przepływu środków ustalono, że każda natychmiastowa transakcja wymiany walut (spot) będzie rozliczona w terminie dwóch dni roboczych. Jeżeli zatem zawieramy transakcję kupna 1 miliona USD/PLN na rynku spot po cenie 4,0000 to zobowiązujemy się odebrać 1 milion dolarów i dostarczyć 4 miliony złotych za dwa dni robocze.

Kiedy przeprowadzamy transakcję na rynku forex, aby zarobić na zmianach kursu, naszym celem nie jest oczywiście odbieranie lub dostarczanie takiej ilości waluty. Wówczas najczęściej korzystamy z dźwigni finansowej i depozytów zabezpieczających. Aby kupić 1 milion dolarów, przy dźwigni 1:30, potrzebujemy tylko 120.000 złotych. Jeżeli nie poinformujemy brokera, że chcemy rzeczywiście za dwa dni odebrać 1 milion dolarów i będziemy mieli na rachunku 4 miliony złotych broker automatycznie uzna, że chcemy zarobić na zmianach kursowych i pod koniec dnia przełoży nam termin rozliczenia na kolejny dzień roboczy. Takie rozliczenie nazywamy rolowaniem pozycji (rollover). Rolowanie będzie się odbywało codziennie pod koniec dnia aż do zamknięcia otwartych przez nas pozycji. Dzięki temu możemy kupić lub sprzedać walutę na wiele dni lub miesięcy. Przeprowadzając procedurę rolowania broker sprawdza na rynku aktualne stawki kredytów i depozytów dla walut wchodzących w skład naszej pary oraz oblicza kurs, po którym powinien otworzyć pozycję z nowym terminem rozliczenia. Załóżmy, że pod koniec dnia kurs USD/PLN wynosi 4,0. Po uwzględnieniu oprocentowania dolarów i złotówek broker oblicza nowy kurs otwarcia w wysokości 3,99995. Nasza pozycja zostanie automatycznie zamknięta po cenie 4,0 a następnie otwarta po 3,99995. Pół pipsa różnicy, która wynika z oprocentowania dolarów i złotówek nazywamy punktami swapowymi. Punkty swapowe mogą obciążać nasz wynik lub działać na naszą korzyść. W naszym przypadku, ponieważ mamy pozycję długą (kupujemy USD/PLN) zadziałały na naszą korzyść – sprzedaliśmy po 4,0 i odkupiliśmy po 4,99995.

Oprócz transakcji na rynku Spot, broker często daje nam możliwość handlu kontraktami CFD. Kurs kontraktów CFD i rynku spot jest identyczny. Różnica polega w rozliczeniu punktów swapowych. W przypadku kontraktów CFD broker nie dokonuje rolowania naszej pozycji lecz dopisuje lub odejmuje z naszego rachunku kwotę finansowania, która odpowiada punktom swapowym.

Rozpoczęcie inwestowania.

Na rynku istnieje wiele podmiotów, które profesjonalnie zajmują się rynkami walutowymi. W ostatnich latach, wraz z rozwojem sieci internetowych rozwinął się segment usług domów maklerskich, które są skierowane do inwestorów walutowych. Tutaj właśnie powinieneś skierować swoje kroki. Dzięki specjalnym programom będziesz mógł obsługiwać swój rachunek z każdego miejsca na świecie wykorzystując komputer, tablet lub telefon. Automatyczny dostęp do setek notowań, wykresów, analiz i zaawansowanych rodzajów zleceń pozwoli Ci stosować zaplanowaną strategię inwestycyjną. Dodatkowo, systemy takie jak Exeria umożliwiają handel automatyczny ograniczając w ten sposób żmudne siedzenie przed komputerem, obserwowanie kwotowań i wykresów.

Pierwszy krok to zatem otwarcie rachunku inwestycyjnego w domu maklerskim. Dzięki wspólnym przepisom unijnym możesz wybierać wśród oferty brokerów zarejestrowanych w dowolnym państwie członkowskim oraz w krajach OECD. Najbardziej rozwiniętym rynkiem finansowym świata jest rynek Wielkiej Brytanii warto więc poszukać tam domu maklerskiego, który oferuje konkurencyjne warunki handlu.

Rachunek inwestycyjny.

Otworzyć rachunek można z każdego miejsca w Polsce wypełniając stosowny wniosek on-line i wysyłając zeskanowane dokumenty przez internet.

Zakładając rachunek forex warto sprawdzić zakres usług oferowanych przez dom maklerski, minimalną wielkość transakcji i stosowane opłaty. W niektórych domach maklerskich oprócz tradycyjnych transakcji walutowych (spot forex) będziemy mogli przeprowadzać transakcje na walutowych kontraktach CFD a także inwestować w akcje, indeksy, towary, obligacje i stopy procentowe notowane na wielu światowych giełdach. Warto też zwrócić uwagę na wielkość jednostki transakcyjnej. Zawsze łatwiej ułożyć portfel walut jeżeli będziemy mogli handlować kontraktami o wartości np. 1.000 dolarów niż kontraktami o wartości 100.000 dolarów.

Inwestując w waluty musisz zwrócić szczególną uwagę na koszty transakcji. Niektóre firmy pobierają prowizję od dokonanych transakcji, jednak większość domów maklerskich ma swoje wynagrodzenie zawarte w spreadzie czyli różnicy między ceną kupna i sprzedaży. Im niższy spread tym dla Ciebie lepiej. Posłużmy się wcześniejszym przykładem, w którym spread w Euro wynosił 0.0002 (1.2172 – cena kupna (ask price) odjąć 1.2170 – cena sprzedaży (bid price)). Oznacza to, że jeżeli w jednym momencie kupiłbyś i sprzedał jakąś kwotę w Euro to straciłbyś 0.0002 dolara na każdym Euro, czyli 20 dolarów na każdych 100.000 Euro. Im większy spread, tym ruch ceny musi być większy, abyś wyszedł na czysto lub zyskał.

Rysunek – platforma do handlu na rynku forex i CFD; jeden system dostępny na dowolny komputer, tablet lub telefon (Exeria.com)

Inwestowanie.

Kiedy już wiesz jak założyć rachunek i zrobić pierwszy krok na rynku forex, przyszedł czas na naukę obliczania zysków i strat. Kończąc transakcję, weź cenę, po której sprzedałeś walutę, odejmij od niej kurs, za który kupiłeś walutę i pomnóż różnicę przez rozmiar transakcji. Da Ci to faktyczny zysk lub stratę.

(Cena sprzedaży – Cena kupna) * rozmiar transakcji = zysk lub strata

Zobaczmy jak to wygląda na konkretnych liczbach.

Załóżmy, ze kupujesz EUR/USD po kursie 1.2178 i sprzedajesz je po kursie 1.2188. Rozmiar transakcji wynosi 100.000 Euro. Aby obliczyć zysk lub stratę, odejmujesz cenę kupna ($ 1.2178) od ceny sprzedaży ($ 1.2188) i mnożysz przez rozmiar transakcji(100.000).

($1.2188 – $1.2178) * 100.000 = $ 100

W tym przypadku zarobiłbyś sto dolarów.

Przyjrzyjmy się kolejnemu przykładowi.

Przypuśćmy, że kupiłeś funty brytyjskie po kursie GBP/USD 1.8384 i sprzedajesz je po kursie 1.8389. Zainwestowałeś w tą transakcję 10.000. Jaki jest twój zysk lub strata?

Z tej transakcji powinieneś otrzymać 5 dolarów zysku.

($1.8389 – $1.8384) * 10.000 = $5.00

Zwróć uwagę, że zysk i strata powstaje w walucie kwotowanej (drugiej walucie w parze).

Możesz również obliczać swoje niezrealizowane straty lub zyski na otwartych pozycjach. Zobrazujmy to odpowiednim przykładem. Jeśli kupiłeś EUR/USD po kursie 1.2178, a obecny kurs wynosi 1.2173, masz niezrealizowaną stratę w wysokości 50 dolarów.

($1.2173 – $1.2178) * 100,000 = -$50

Podobnie, jeśli sprzedałeś 100.000 EUR/USD po kursie 1.2170, a obecny kurs wynosi 1.2165, to masz niezrealizowany zysk 50 dolarów.

($1.2170 – $1.2165) * 100,000 = $50

Jeśli chciałbyś obliczyć ile złotówek zarobiłeś lub straciłeś musisz pomnożyć zysk lub stratę przez aktualną cenę, po której możesz sprzedać USD. Przykładowo, jeśli twój zysk wynosił 50 dolarów, a notowanie bid-ask USD/PLN wynosi 3.2548/83, musisz pomnożyć 50 przez 3.2548. Wyjdzie Ci, że na tej transakcji zarobiłeś 162.74 złotych.

50 * 3.2548 = 162.74

Musisz również pamiętać, aby odjąć wszystkie prowizje i opłaty jeżeli dom maklerski, w którym masz rachunek takie stosuje.

Stosowanie dźwigni.

Handlowanie walutami ciągnie za sobą wysokie ryzyko i może nie być odpowiednie dla wszystkich inwestorów. Środki, które przeznaczasz na ryzykowne transakcje, nie powinny narazić Cię na utratę płynności finansowej. W razie straty powinieneś dalej normalnie inwestować, prowadzić działalność i funkcjonować.

Kontynuujmy założenie, że jesteś świadomy ryzyka inwestycyjnego i postanowiłeś otworzyć konto. Jednak ile potrzebuję na to własnych środków? Brokerzy forex mają określone minimalne wymagania przy otwieraniu konta. Musisz zapytać więc swojego brokera ile środków musisz wpłacić, żeby zacząć przeprowadzać transakcje. Do otwarcia konta Mini Spot forex często wystarczy już kilkaset złotych. Takie konto może być prowadzone w wybranej przez Ciebie walucie, np. USD, EUR, CHF, GBP.

Większość brokerów będzie wymagała również pewnej ilości środków zabezpieczających każdą transakcję. Ten depozyt początkowy jest procentem całkowitej wartości transakcji i może się różnić w zależności od tego jaką walutą handlujesz. Pamiętaj, że depozyt ten traktowany jest jako ochrona przed stratą a nie jako zaliczka lub część wpłaty.

Załóżmy, że broker wymaga 3% depozytu. Wzór na obliczenie go wygląda w ten sposób:

Aktualna cena waluty bazowej * Wielkość transakcji * Wymogi Depozytowe % = Depozyt początkowy w walucie kwotowanej

Przyjrzyjmy się temu na konkretnych liczbach.

Kurs kupna EUR/USD wynosi 1.2178, wielkość transakcji to 100.000, a wymagany depozyt 3%. Ile dolarów musisz więc wpłacić jako depozyt?

$1.2178 * 100.000 * 0.03 = $3.653,40

Musisz wpłacić 3.653,40 dolarów – jest to zatem równowartość 3.000 Euro.

Takie depozyty pozwalają inwestorom na zawieranie transakcji o wartości wiele większej niż ich faktyczny stan konta. W poprzednim przykładzie wpłacając 3.653,40 dolarów depozytu mógłbyś przeprowadzić transakcję o wartości $121.780.

Ta możliwość zawierania transakcji o wartości wyższej niż stan środków jest nazywana dźwignią finansową. W naszym przykładzie wynosiła 100:3 ponieważ depozyt pozwalał przeprowadzić transakcję 33,3 razy większą niż wartość depozytu.

Dźwignia pozwala Ci przeprowadzać transakcje znacząco przewyższające rzeczywisty wkład, więc zyski lub straty są takie, jakbyś rzeczywiście handlował większymi sumami. Jeżeli cena zmieni się o 3 procent to może to oznaczać, że straciłeś lub zyskałeś sto procent depozytu początkowego. Sprawdzając zabezpieczenie otwartej pozycji broker bierze pod uwagę nie tylko wartość depozytu początkowego, ale całe saldo Twojego rachunku. Jeżeli zatem masz na rachunku 10.000 Euro i otworzyłeś pozycję o wartości 100.000 to pozostanie Ci jeszcze sporo wolnych środków. W tym przypadku Twoja faktyczna dźwignia wynosi 10:1. Broker będzie sprawdzał stan Twojego całego rachunku i obliczał wymagane zabezpieczenie. Jeżeli strata osiągnie niebezpieczny próg broker wezwie Cię do uzupełnienia depozytu lub automatycznie sam zamknie transakcję. Najbardziej popularnym progiem, przy którym brokerzy automatycznie likwidują pozycję jest kwota 25% wymaganego depozytu początkowego. Pamiętaj również, że jest to tylko prawo brokera do działania, które ma ochronić uczestników rynku. Jedynie ty sam jesteś odpowiedzialny za wszystkie straty, które powstają w wyniku zmian cen na rynku i nie powinieneś dopuszczać do niekontrolowanych strat na swoim rachunku.

Załóżmy, że kupiłeś kontrakt wart 100.000 dolarów, który następnie zmienił się na twoją niekorzyść o 2.000 dolarów. Niezależnie od tego ile środków wpłaciłeś jako depozyt strata będzie zawsze taka sama i będzie wynosić 2.000 dolarów. Różnić będzie się tylko procentowa strata w zależności od dźwigni. Gdy dźwignia wynosiła 100:4 straciłeś połowę swojego depozytu początkowego, gdy 100:2 cały depozyt, a gdy 100:1 całe zabezpieczenie oraz jesteś dłużny brokerowi 1.000 dolarów

Powinieneś sprawdzić na jakich zasadach działa twoje konto, jakie są wymagania w stosunku do depozytów zabezpieczających i kiedy broker będzie Cię wzywał do uzupełnienia depozytu lub automatycznie likwidował pozycję.

Powinieneś bardzo dobrze znać zasady działania swojego konta. Zapewne nie kupiłbyś domu ani samochodu bez dokładnego przejrzenia umowy. Dlatego podczas zakładania rachunku powinieneś przeczytać i zrozumieć regulamin. Większość brokerów oferuje również założenie darmowego konta demonstracyjnego. Jeżeli nie grałeś do tej pory na walutach konto demo pozwoli Ci zrozumieć zasady i przećwiczyć własne strategie zanim zaryzykujesz prawdziwe pieniądze.

Zajrzyj tutaj, żeby założyć konto demo, które będziesz mógł obsługiwać za pomocą Exerii (kliknij)

Ryzyko.

Wspomnieliśmy już wcześniej, że handlowanie na rynku forex jest bardzo ryzykowne. Poświęćmy więc chwilę na wyszczególnienie tych niebezpieczeństw.

– Jak już wiesz kursy na rynku nieustannie się wahają i mogą zmieniać się na Twoją niekorzyść. Kurs wymiany walut w momencie kupna i w momencie sprzedaży ma wpływ na Twoje zyski lub straty.

– Możesz stracić wszystkie swoje środki. Za pomocą dźwigni możesz kontrolować pozycje o wartościach znacznie przewyższających rzeczywisty wkład finansowy. Jeśli cena waluty zmieni się na Twoją niekorzyść pociągnie to za sobą stosowne straty. W rzeczywistości nawet bardzo mała zmiana, przy stosowaniu dużej dźwigni, może wygenerować spory ubytek. W sytuacji kiedy na rachunku powstanie debet będziesz musiał uzupełnić stan środków na koncie.

– Jak wcześniej wspominaliśmy rynek forex jest rynkiem zdecentralizowanym (OTC). Stroną każdej Twojej transakcji będzie broker, który prowadzi Twój rachunek. Musisz więc polegać na jego uczciwości. Wystrzegaj się brokerów, którzy nie są kontrolowani przez odpowiednie instytucje nadzorcze lub mają swoje siedziby w nieznanych krajach. Ogromnie ważna jest płynność, którą zapewnia broker. Dzięki niej masz możliwość zamknięcia swojej pozycji w każdym momencie po cenie rynkowej. Zwróć uwagę na maksymalną wielkość pojedynczego zlecenia, które przyjmuje broker. Im jest ona wyższa, tym lepiej dla Ciebie.

– Jeśli używasz internetu lub innych systemów elektronicznych do handlowania na rynku forex, niektóre części systemu mogą zawieść. W takim wypadku możesz nie móc wykonywać niektórych czynności takich jak wprowadzanie nowych zleceń czy modyfikowanie istniejących. Zwróć uwagę czy broker oferuje różne sposoby obsługi rachunku, np. oprócz platformy internetowej dostęp przez strony www (systemy WEB) lub telefon komórkowy (system Mobile).

Warto również abyś kierował się zdrowym rozsądkiem podejmując decyzję o otwarciu rachunku i wybierając swojego brokera. Dlatego:

– Gdy widzisz ofertę, która brzmi aż za dobrze, aby mogła być prawdziwa jest to zapewne oszustwo. Jeśli jakakolwiek firma gwarantuje Ci wysokie zyski, jeśli mówią, że podwoją lub nawet potroją twoje pieniądze w miesiąc, nie ufaj im.

– Nie rozmawiaj z firmami forexowymi, które obiecują bardzo niskie lub zerowe ryzyko. Handlowanie na rynku forex jest ryzykowne i nie ma co do tego najmniejszej wątpliwości. Więc jeśli ktoś próbuje Cię przekonać, że jest inaczej, nie jest prawdomówny. Uważaj na firmy, które składają oświadczenia typu: „Zarób 100% w godzinę”, „Nie ważne w jaki sposób zmienią się kursy, nie możesz stracić” lub „Wprawdzie ryzyko istnieje, ale jest ono znacząco zdominowane przez możliwe zyski”.

Czytaj naszego bloga, na którym oprócz materiałów edukacyjnych publikujemy analizy dla inwestorów i wskazujemy ciekawe sytuacje rynkowe. Zarejestruj się na Exeria.com i dołącz do naszej społeczności inwestorów.

Wyższy stopień wtajemniczenia – stosowanie automatycznych algorytmów, które kontrolują nasze transakcje (Exeria.com)