Od wczoraj nastroje ponownie zaczęły się pogarszać. Rynek zaczął przywiązywać znów uwagę do ilości zachorowań, które w wielu stanach USA nie przestają rosnąć. Poza tym inwestorzy negatywnie zareagowali na doniesienia o planowanym powiększeniu ceł przez USA względem Unii Europejskiej. Nowy pakiet miałby mieć wartość 3,1 mld USD. Przy takiej skali rynkowego optymizmu, wywołanego masowym dodrukiem, rynek zwykle szuka sobie pretekstu do realizacji zysków i z powyższych komponentów sobie go wczoraj złożył.

Duzi gracze nie biorą w tym wzroście udziału

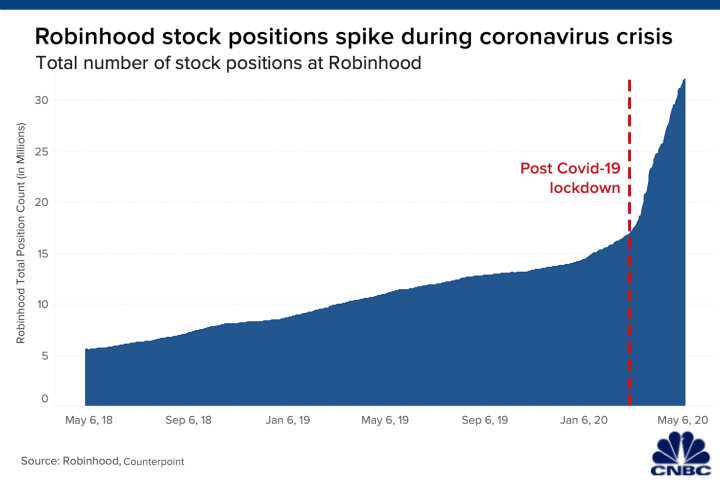

Aktualna fala odbicia od marcowych minimów na rynkach nazywana jest prześmiewczo „hossą Robinhooda”, bowiem to właśnie ta popularna, dyskontowa platforma jest najchętniej wybieraną przez nowych, wchodzących na rynek milenialsów. Mogła się ona pochwalić rekordową dynamiką zakładanych w trakcie lockdownu rachunków, przez które świeżo upieczeni inwestorzy angażowali się w odbicie, niejednokrotnie wykorzystując do tego środki z pomocy rozdawanej przez amerykański rząd osobom, które wskutek pandemii utraciły pracę. Pojawienie się takiej klasy uczestników rynku (tzw. uliczni inwestorzy – Main Street) jest więc bardzo poważnym sygnałem ostrzegawczym, iż odbicie trwające od marca może się w globalnym ujęciu okazać jedynie korektą.

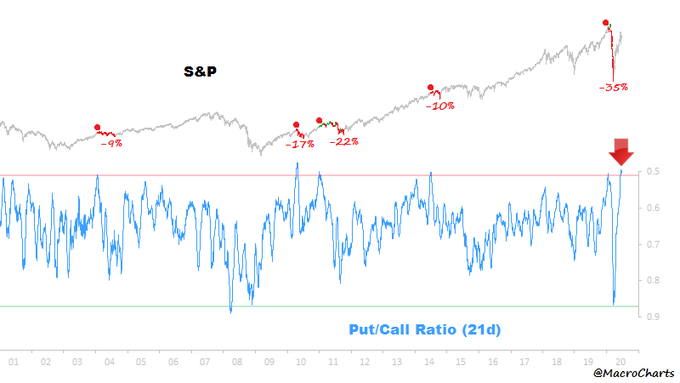

O ile „ulica” chętnie angażuje się na rynek, pompując chociażby Put/Call Ratio do poziomów sprzed załamania się rynku, o tyle Wall Street pozostaje sceptyczna, czego przykładem może być chociażby postawa Warrena Buffeta, który siedząc na ok. 130 mld USD gotówki stwierdził, że nie widzi obecnie okazji inwestycyjnych.

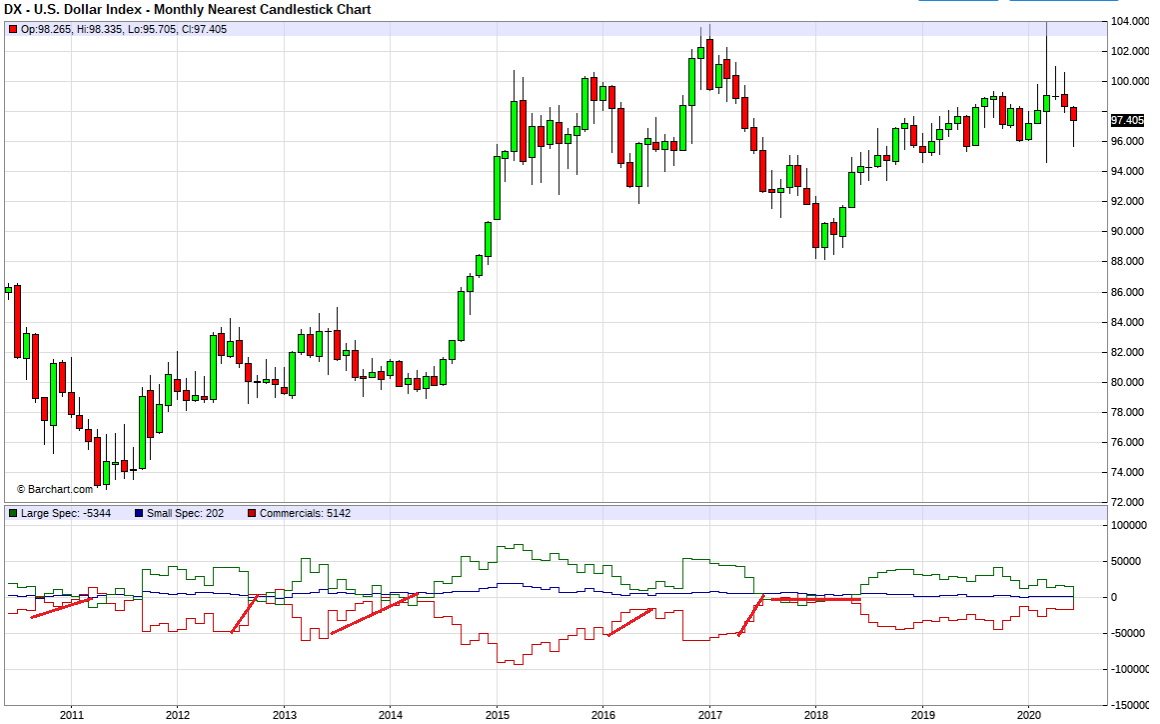

Commercials zredukowali pozycje short na dolara

W czasach niepewności kapitał migruje m.in. do dolara amerykańskiego, czego świetnym przykładem była reakcja rynku z lutego i marca. Obecnie uwagę zwracać może też zachowanie zwykle dobrze poinformowanych uczestników rynku, jakimi są commercials. Jeśli spojrzymy na ich pozycjonowanie na kontraktach terminowych na dolara amerykańskiego, pozycja short została w ostatnim czasie całkowicie zredukowana. Na powyższym wykresie zaznaczyłem czerwonymi liniami sytuacje, w których pozycja krótka była przez commercials w przeszłości redukowana. Wystarczy spojrzeć, co działo się wówczas z indeksem dolara. To zatem podpowiedź, że w powietrzu może wisieć coś nieprzyjemnego.

Także zachowanie dolara w relacji do krajowej waluty zdaje się być coraz bardziej wymowne. Ostatni spadek zatrzymał się na 38,2% Fibo i od trzech tygodni popyt zaczyna się w tym miejscu bronić, co widać chociażby po kształtach tygodniowych świec, jakie już udało się tu zbudować. Także aktualna świeczka, a dokładniej jej dolny cień, jest coraz bardziej wymowna. Może to być zatem „uklepywanie dna” przed ponowną falą wzrostową, która pojawi się w sytuacji powrotu rynkowej niepewności. A jak już wiemy na ten scenariusz wskazuje zarówno zachowanie dużych inwestorów, jak i grupa uczestników rynku (i ich doświadczenie), stojąca za ostatnimi wzrostami.