Apetyt na ryzyko i wzrost cen akcji, to główne powody, dla których wspólna waluta umacnia się. Na szerokim rynki widać było słabość dolara, co przełożyło się w mijającym tygodniu, na wzrosty na głównej parze walutowej. Eurodolar od pewnego czasu poruszał się wokół poziomu 1,1753, ograniczony oporem przy 1,18 a wsparciem w okolicy 1,1685-88. Ostatecznie kurs omawianej pary walutowej wybił się ponad 1,18, notując szczyt na poziomie 1,1832. Co ciekawe sytuacja fundamentalna nie sprzyja wzrostom, jednak w chwili obecnej dla rynków nie ma to większego znaczenia. Jeżeli weźmiemy pod uwagę, pogarszającą się sytuację z wirusem w Europie oraz wprowadzenie obostrzeń w krajach europejskich, to musimy być świadomi, że czeka nas długa droga do normalności w gospodarce. W tym wypadku EBC będzie zmuszone, do skorzystania ze swoich narzędzi, w celu pobudzenia wzrostu gospodarczego.

Warto także wspomnieć o pakiecie stymulacyjnym w USA, który został we wtorek odrzucony przez prezydenta USA. Później D. Trump sam przyznał, że chciałby wrócić do rozmów, martwiąc się o większe spadki na giełdach ale nie wydaje się aby przed wyborami, temat pakietu był skończony.

W ślad za euro również funt umocnił się względem dolara, wybijając się tym samym powyżej poziomu 1,30. Saga związana z Brexitem trwa już 4 lata i wydaje się, że jesteśmy już na ostatniej prostej ale… nie widać porozumienia pomiędzy UE i Wielką Brytanią. Czasu pozostało na prawdę niewiele. Z drugiej zaś strony z nową umową będą musiały zmierzyć się rynki a to może prowadzić do mocnych wahań nastrojów. W efekcie wyjście ponad 1,30, może być będzie krótkotrwałe.

W nadchodzącym tygodniu oprócz kalendarza makro, uwaga rynków skupi się na dwudniowym posiedzeniu UE. “Rada Europejska podsumuje realizację umowy o wystąpieniu i dokona przeglądu stanu negocjacji, dotyczących przyszłego partnerstwa między UE a Wielką Brytanią. Przywódcy omówią prace przygotowawcze, pod kątem wszystkich scenariuszy po 1 stycznia 2021 r” .

Rynki będą także śledzić, wszelkie informacje związane z pakietem stymulacyjnym w USA oraz sytuacją związaną z Covid-19. Przed nami także listopadowe wybory w USA, które mogą wprowadzić większą zmienność na rynkach walutowych.

Powracając do kalendarza makro, we wtorek poznamy nastrój ekonomiczny ZEW w Niemczech oraz bazowy wskaźnik inflacji CPI w USA. W środę zostanie przedstawiony odczyt produkcji przemysłowej w strefie euro i wskaźnik PPI w USA. Czwartkowa sesja to głównie dane z USA: wskaźnik przemysłowy wg FED w Filadelfii, odczyt przyszłych bezrobotnych oraz wskaźniki cen import/export. Podczas ostatniej sesji poznamy wskaźnik inflacji CPI w strefie euro, bazową sprzedaż detaliczną oraz sprzedaż detaliczną w USA. Następnie produkcję przemysłową oraz indeks i wskaźnik nastrojów konsumentów Uniwersytetu Michigan.

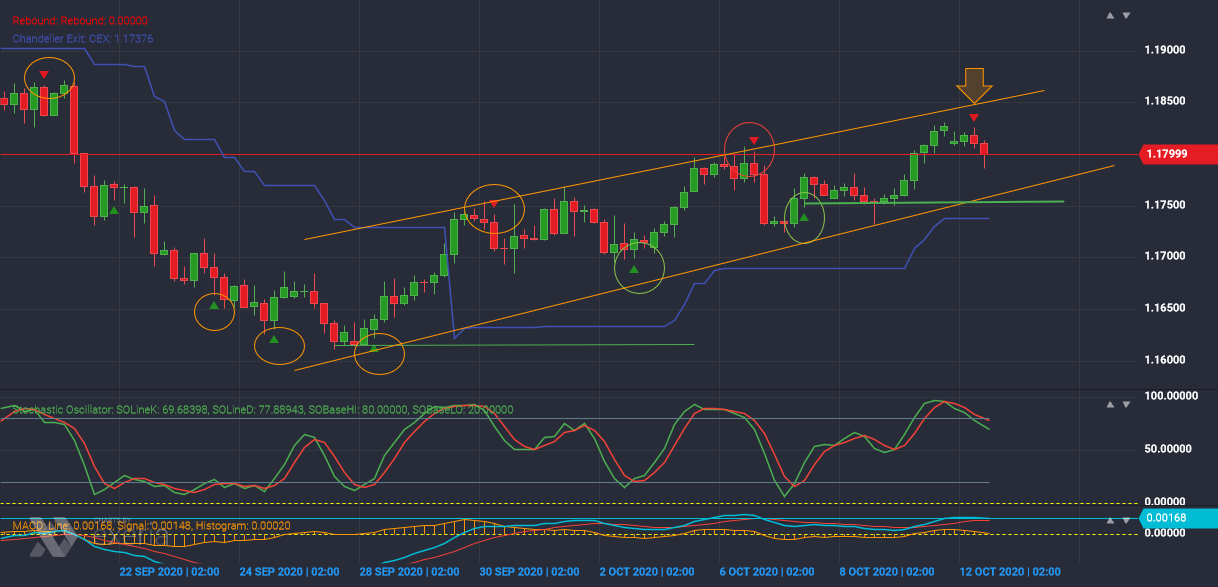

Eurodolar wybił się ponad 1,18, co wspiera stronę popytową. Teoretycznie możemy założyć, że wracamy w stronę poziomu 1,20. Wiele w tej kwestii będzie zależeć od posiedzenia UE oraz informacji związanych z pracami nad pakietem stymulacyjnym w USA. Nie bez znaczenia będą też dane, które poznamy na przestrzeni nadchodzącego tygodnia. Jeżeli rynki będą zawiedzione, spadki mogą nabrać tempa.

Technicznie możemy założyć dwa warianty a mianowicie:

Utrzymanie się kursu powyżej 1,18, pozwoli stronie popytowej, na ruch w stronę 1,1868-73. Następnym celem będzie poziom1,1880-82 / 1,1896-1,19 oraz 1,1917.

Jeżeli jednak popyt nie zdoła się utrzymać powyżej 1,18, możemy po raz kolejny poruszać się wokół 1,1753. Dopiero trwałe złamanie wsparcia, pozwoli na powrót w stronę 1,1731-37, następnie 1,17 oraz 1,1685-88. Wybicie dołem pozwoli myśleć o większym ruchu spadkowym.

Osobiście sądzę, że przyszły kierunek eurodolara, będzie zależeć od wyników posiedzenia UE.

(Na chwilę obecną posiadam pozycję krótką z poziomu 1,18, czekam na skorygowanie ostatnich wzrostów).

Przedstawiona analizy, komentarze, poglądy i oceny są wyrazem osobistych subiektywnych poglądów autora i nie maja charakteru rekomendacji. Poglądy te jak i inne treści raportów, nie stanowią „rekomendacji” lub „doradztwa” w rozumieniu ustawy z dnia 29 lipca 2005 o obrocie instrumentami finansowymi. Wyłączną odpowiedzialność za decyzje inwestycyjne, podjęte lub zaniechane ponosi inwestor.