Wdrożone w ostatnich miesiącach pakiety stymulacyjne, mające pomóc gospodarce w walce ze skutkami lockdownu, w sporej mierze przeniosły się na rynki finansowe. Z jednej strony skupowane obligacje rządowe i korporacyjne uwalniają gotówkę ich dotychczasowym posiadaczom, a ta w obliczu coraz silniejszego niszczenia pieniądza przez banki centralne musi znaleźć ujście do innych aktywów. Nie jest więc zaskoczeniem, że przy obecnych, skrajnie wysokich wycenach amerykańskich akcji tylko Fed jest instytucją, która jeszcze te wyceny trzyma. A tak się akurat składa, że w ostatnim czasie zaczęła już spadać dynamika zwiększania bilansu Fed, czego efekty widać od razu po kłopotach z kontynuacją wzrostu na szerokim rynku.

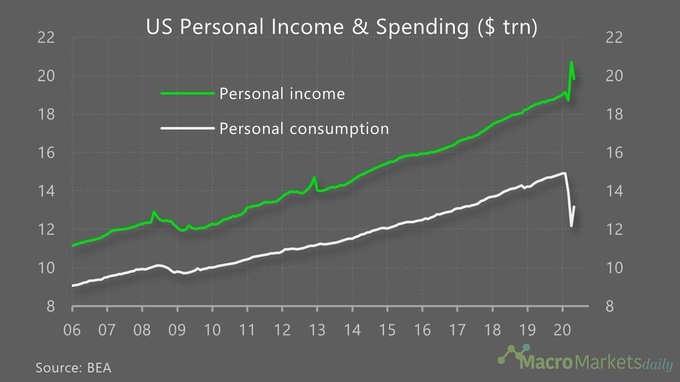

Z drugiej strony lockdown był w obecnym roku wyborczym w USA świetną okazją do tego, aby w jeszcze większym stopniu zwiększyć socjal i uzależnić obywateli od rządowej pomocy poprzez wręczanie na masową skalę zasiłków osobom, które straciły pracę. Ponieważ często przekraczały one osiągane dotychczas dochody z pracy (nawet o 30%), a jednocześnie brak konieczności jej świadczenia (i chociażby dojazdów do niej) obniżył wydatki gospodarstw domowych, w ich budżetach zwiększył się znacznie dochód rozporządzalny.

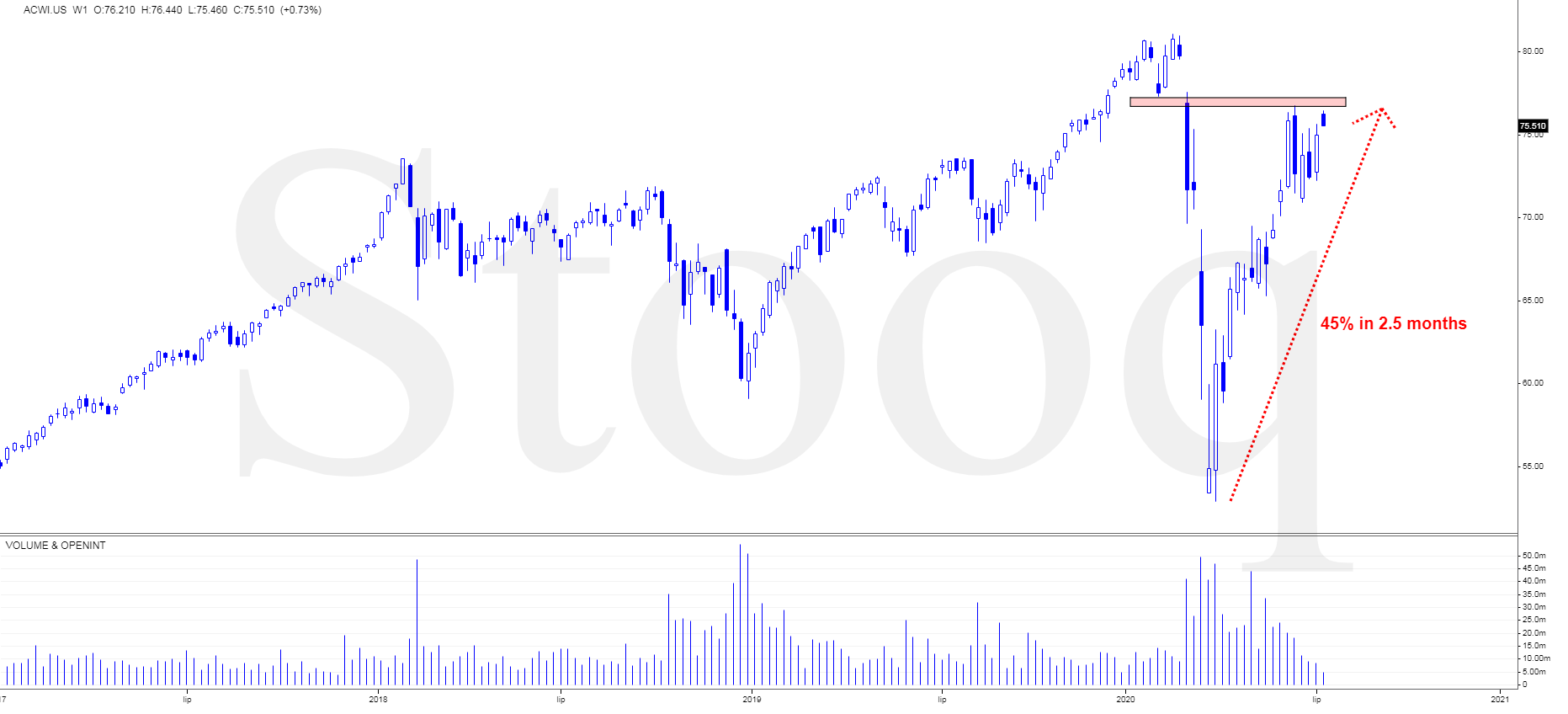

Te nadwyżki w przypadku wielu młodszych ludzi trafiały na giełdę (także na skutek zamknięcia kasyn), którzy mocno skorzystali z marcowej przeceny. Psychologia rynku podpowiada jednak, że ta grupa uczestników powinna jeszcze dostać lekcję pokory. Zaryzykowałbym więc tezę, że odbicie z ostatnich miesięcy może być jedynie korektą (falą B). Jak wiemy, indeks technologiczny już się w ten schemat nie mieści z uwagi na silne wyjście na nowe maksima. Zauważmy jednak, że zdecydowana większość rynków do szczytów sprzed wybuchu pandemii jeszcze nie dotarła.

Koncentracja kapitału na spółkach technologicznych powoduje, że to odbicie indeksów ma coraz węższą postać, a więc rynek ciągnięty jest coraz mniejszą ilością spółek. Dobrze pokazuje to powyższy wykres, gdzie zestawiono stopy zwrotu dla pięciu najlepszych spółek z S&P500, indeks S&P500 oraz indeks małych spółek, który od początku roku jest 13% pod kreską. Taki zawężający się wzrost rynku to zatem kolejny, po rzucających się na akcje milenialsach, poważny sygnał ostrzegawczy.

Insiderzy nie angażują się w rynek

Źródło: Seeking Alpha

W jednym z raportów na Seeking Alpha wzięto pod lupę zachowanie uczestników rynku, mających dostęp do informacji poufnych. Okazuje się, że w czerwcu znacznie spadła ich aktywność. Była ona niższa w porównaniu ze średnią pięcioletnią (946 transakcji kupna w porównaniu ze średnią 1041) i znacznie niższa w porównaniu z majem.

Trudno się zresztą temu dziwić, skoro globalny rynek akcji w okresie 2,5 miesiąca zyskał 45%. Dobrze oddaje go iShares MSCI ACWI ETF (All Country World Index), widoczny na powyższym wykresie. Nie przeszkadza to jednak kupować na masową skalę inwestorom, którzy dopiero w okresie lockdownu zaczęli swoją przygodę z rynkiem.

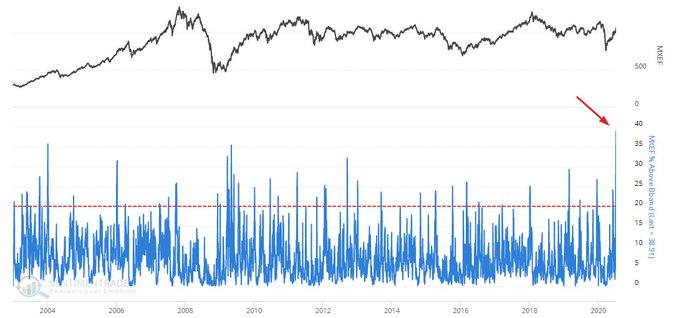

Źródło: @sentimentrader

Także technika podpowiada nam, że skala i dynamika tego odreagowania może się okazać dla wielu pułapką. Do ciekawych wniosków może prowadzić analiza zachowania rynków wschodzących, z których niemal 40% wyszło już poza górną wstęgę Bollingera, a więc dwa odchylenia standardowe od średniej. To bardzo poważny sygnał ostrzegawczy dla obozu byków, zwłaszcza jeśli pojawia się na tak szerokim zbiorze rynków.

Małe spółki już w bessie

Stan realnej gospodarki dobrze oddaje zachowanie małych spółek, gdzie tworzonych jest najwięcej miejsc pracy. Reprezentowane są one w USA poprzez indeks Russell 2000. Tutaj już od dłuższego czasu ciężko mówić o rynku byka. Odreagowanie po dołku z końcówki 2018 roku nie wyprowadziło już tego indeksu na nowe maksima. Z kolei niedawna przecena doprowadziła do przebicia z hukiem wzrostowej linii trendu, po której rynek wspinał się przez całą hossę z ostatniej dekady. Aktualne odreagowanie testuje teraz tę linię od dołu, co wielu techników może interpretować jako ruch powrotny. Zresztą widoczny już od dwóch lat układ niżej położonych maksimów oraz minimów, definiujący trend spadkowy, także wpisywałby się w ryzyko pojawienia niebawem kolejnych kłopotów.