Miliony artykułów w sieci opisuje lub stara się opisać jak zarabiać pieniądze. Przedstawiane są różne systemy, które w 99% są nieskuteczne. Wielu początkujących inwestorów korzysta z tych „świętych Graali”. Maszynek do zarabiania megapipsów. Po czasie nie starcza jednak pieniędzy na depozyt i „zabawa” w inwestowanie się kończy. Wina nie leży tylko i wyłącznie w tym, że ludzie, a zwłaszcza początkujący inwestorzy, poszukują gotowej strategii bądź sygnałów wejścia/wyjścia z rynku. Wina leży głównie po stronie niewiedzy na temat funkcjonowania rynku, niezrozumienia dźwigni finansowej i zasad zarządzania pieniędzmi. Ale po kolei.

1. Brak zleceń stop loss.

Wielu początkujących graczy sądzi, że nie należy używać zleceń obronnych. Żyją w przekonaniu, że mają rację i że rynek kiedyś się odwróci. Po co zatem mają realizować stratę i czekać na kolejną okazję kiedy zapłacili już prowizję od transakcji i nie chcą rezygnować z pozycji, która i tak da zarobić? Po czasie bardzo często okazuje się, że broker wzywa do uzupełnienia depozytu a w rezultacie kończy się to automatycznym zamknięciem pozycji przez brokera. Stan rachunku po takich wydarzeniach można porównać do stanu kraju, w którym grasowało tornado, powódź i trzęsienie ziemi w tym samym czasie. Jednym słowem kompletna ruina na rachunku, kompletna ruina psychiczna i złość lub przygnębienie. Wtedy jedni inwestorzy chcą się odegrać – uzupełniają depozyty i zaczynają grać jeszcze większymi stawkami aby odrobić straty, z wiadomym efektem końcowym. Inni wycofają się i w myślach szukają winy po stronie brokera, który ich „okradł”.

2. Gramy na „maksa” czyli „jazda bez trzymanki”.

Przykazanie drugie wiąże się ściśle z przykazaniem pierwszym. Większość inwestorów nie zarządza swoimi pieniędzmi, traktuje inwestycje jak grę hazardową, gdzie warto postawić

wszystko na jedną kartę i może się uda. Inwestorze potrzebujesz adrenaliny, ciekawych doznań? Polecamy wspinaczkę, skoki spadochronowe, skoki na linie. Takie podejście do inwestowania nie jest bynajmniej domeną tylko ludzi początkujących na rynku. Wielu doświadczonych inwestorów po czasie może poczuć się zbyt pewnie na rynku i powiększać swoje pozycje (piramidować), bez zwracania uwagi na swój dotychczasowy system inwestycyjny. Odpowiednie zarządzanie kapitałem to nie tylko wybór wielkości pozycji ale także odpowiednie dobieranie miejsc wyjść z rynku oraz realizacji zysków. Granie za całość swojego kapitału jest także spowodowane chęcią wzbogacenia się w krótkim czasie. Efekty jednak są całkowicie odwrotne.

3. Intuicja.

Granie na „czuja” to domena inwestorów, którzy nie chcą się uczyć od innych. Twierdzą, że wiedzą już dostatecznie dużo o rynku i zasadach zawierania transakcji, że wszelka wiedza jest im niepotrzebna. Sądzą, że zarabianie jest prostą sprawą, w końcu rynek może albo spadać albo rosnąć, cóż zatem za filozofia jeśli wystarczy obstawiać na spadki albo na wzrosty? Czują się na rynku jak w kasynie, nie inwestują a uprawiają hazard. Wiara w swoją intuicje i doświadczenie, często błahe, powodują, że taka gra szybko kończy się utratą środków pieniężnych. Z intuicją powiązane jest także kurczowe trzymanie się powziętej decyzji (otwartej pozycji), mimo tego, że wszelkie przesłanki mówią o tym, że ta pozycja będzie stratna i należy jak najszybciej ją zamykać.

4. Uśrednianie w dół.

„Jest okazja żeby kupić taniej!! Dlaczego z niej nie skorzystać?! Zmniejszę sobie aktualną stratę, powiększę pozycję i zarobię więcej…” Typowy sposób myślenia przy uśrednianiu strat. Zabójczy dla każdego inwestora na rynku lewarowanym. W połączeniu z brakiem zleceń stop loss wręcz samobójczy! Niepohamowana chęć utrzymania pozycji nawet, gdy jest ona stratna oraz chęć osiągnięcia zysków za wszelką cenę powoduje, że inwestorzy często gubią się w swoich przemyśleniach i dokonują transakcji niedopuszczalnych, powiększają pozycję po cenach lepszych, zamiast realizować straty i czekać na nową okazję do zarobku.

5. Ślepa wiara w wiedzę innych.

Inwestorzy są jak ławica ryb – lubią czuć, że nie są sami, że żyją w stadzie i robią to co inni. Szukają cudownych wskazówek, mentorów, którzy powiedzą im co robić. Ludzi, którzy zaoferują im super metodę, dzięki której będą w stanie nie robić nic a zarabiać krocie. W wielu przypadkach trafiają jednak na naciągaczy, którym w głowie tylko pieniądze klientów, naiwnych klientów. W sieci z łatwością można znaleźć cudotwórcze ebooki za 20 złotych, dzięki którym inwestorzy mogą stać się milionerami w kilka miesięcy. Na forach internetowych przewijają się super strategie inwestycyjne, które są poparte zaledwie wycinkiem wykresu danego instrumentu (i to nawet bardzo rzadko) z ukazaniem momentów wejścia/wyjścia z rynku oczywiście z niemal stuprocentową skutecznością. Nie ma mowy o historycznym wyciągu z transakcji, rozkładzie strat, sposobie zarządzania kapitałem i wielu innych czynnikach decydujących o powodzeniu. Wokół tej ławicy ryb krążą samotne ryby, które czekają tylko na błąd narybku i go pożerają.

6. Idziemy na skróty.

Inwestowanie na jakimkolwiek rynku finansowym to ciężkie i pracochłonne zadanie. Tak jak każdy inny zawód, od tradera wymagana jest wiedza i doświadczenie. Nie ma innej drogi. Nie ma drogi na skróty. Chęć szybkiego wzbogacenia się powoduje, że inwestorzy zapominają o wielu czynnikach, utwierdzając się w przekonaniu, że znają drogę lepszą i krótszą. Inwestowanie jednak to porównywalna praca z prowadzeniem własnego biznesu – należy ciągle go doglądać i kontrolować oraz reagować na nowe sytuacje rynkowe.

7. Emocje.

Cóż za wspaniałe uczucie otworzyć pozycję i zarabiać. Uczucie to jednak szybko mija, gdy pozycja zaczyna przynosić straty. Przeradza się w złość, gdy pozycję trzeba zamknąć ze stratą. Emocje są nieodzowną częścią każdego człowieka. W tradingu jednak nie pomagają – gubią inwestorów, którzy podejmują decyzje pod wpływem strachu, euforii, chciwości. Decyzje stają się irracjonalne, okazuje się to jednak dopiero po analizie wydarzeń i ustaniu emocji. Emocje zawsze będą towarzyszyły inwestorowi jednak można je ograniczyć do minimum. Sposobem na to jest stworzenie planu inwestycyjnego (może być mechaniczny) – dzięki niemu decyzje podejmowane są przez zaprogramowany przez inwestora system, który został stworzony bez emocjonalnego podejścia do rynku. Rola inwestora polega tylko na tym aby dokonywać transakcji zgodnie z systemem lub kontroli komputera (jeśli jest to system całkowicie automatyczny).

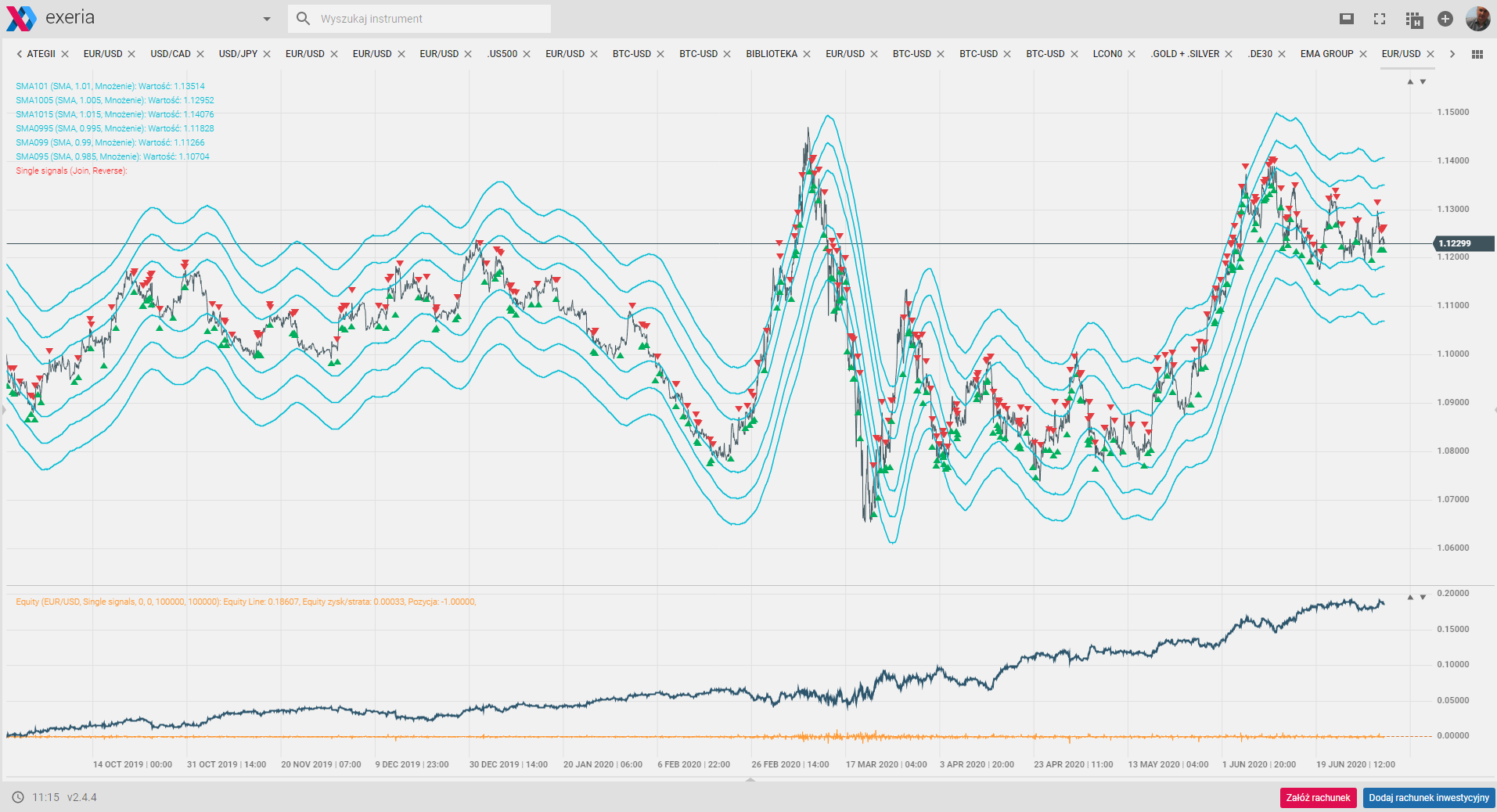

Rysunek 1. Przykład systemu, w którym możemy stworzyć własny plan inwestycyjny, sprawdzić jego wyniki historyczne i skorzystać z narzędzi, które będą nas informowały o sygnale bądź realizowały transakcje automatycznie.

8. Testowanie na rachunkach real.

Chęć podążania na skróty powoduje, że inwestorzy nie są zainteresowani poznaniem platformy na której będą dokonywali transakcji. Sądzą, że wszystko, wszędzie jest tak samo. Nie używają kont demo do przetestowania strategii na żywym wykresie, nauczenia się strategii w czasie rzeczywistym, przyzwyczajenia się do niej, poznania scenariuszy, których nie byliby w stanie sobie wyobrazić a które mogą zdarzyć się podczas badania systemu na koncie demonstracyjnym. Wiara w to, że posiadają super strategię, która nie wymaga doskonalenia powoduje, że otwierane przez nich konta rzeczywiste świecą pustkami w szybkim czasie. Konta demo powinny być wykorzystywane nawet po fakcie przetestowania strategii na danych historycznych, w celu nauczenia się strategii i poznania jej słabych stron. W tym czasie inwestor może dojść do wniosku, że strategie jest zbyt ryzykowna i trzeba zmniejszyć zaangażowanie albo metody obrony kapitału są niewystarczające.

9. Im więcej wskaźników tym lepiej.

Gdzie podział się wykres? Został przysłonięty przez wszelkiego rodzaju wskaźniki, oscylatory i średnie. Każdy pokazuje inny stan rynku a inwestor nie ma pojęcia jaką decyzję podjąć. Pojawiają się emocje, „gra na czuja” i ruina na rachunku. Jak mówi stare przysłowie „co za dużo to niezdrowo”. W wykorzystywaniu wskaźników analitycznych należy kierować się tą zasadą. Maksymalnie 3 lub 4 wskaźniki powinny dać pełen obraz sytuacji w przeciwnym wypadku dochodzi bardziej do zamazania obrazu niż do uproszczenia systemu. Nie wspominając już o doborze okresów czasowych z jakich mają być wyliczane wskaźniki i ich optymalizacji.

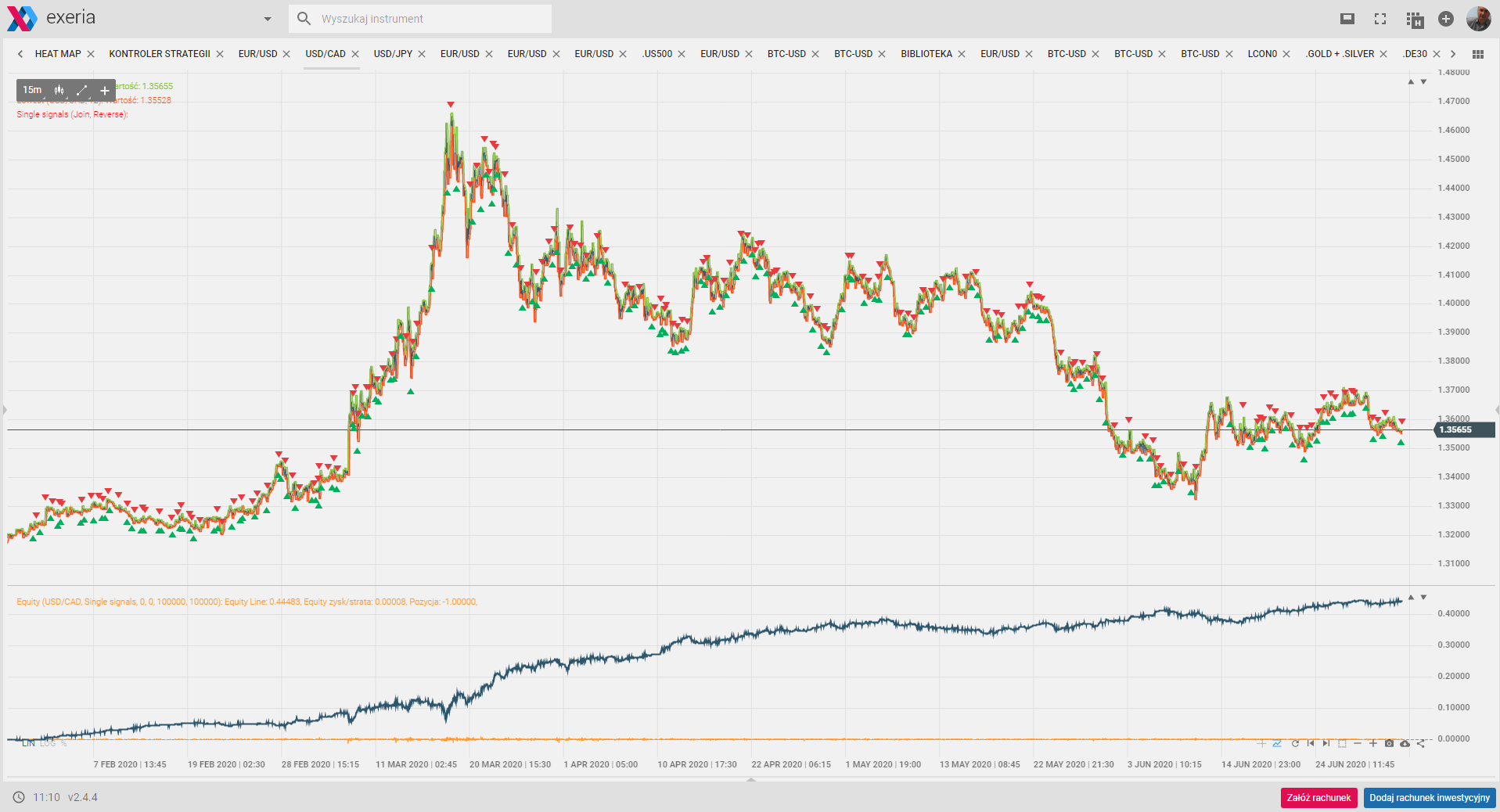

Rys 2. Przykład skutecznej strategii (na dole linia kapitału), która nie wykorzystuje żadnych wskaźników.

10. Rynek jest łatwy.

Z zainteresowaniem można obserwować ludzi, którzy po raz pierwszy stykają się z rynkiem. W ich oczach maluje się fascynacja szybkimi zarobkami przy jednoczesnym małym wkładzie – wiedzy, czasu, doświadczenia. Szybko jednak zostają zweryfikowani przez rynek i pojawia się w oczach lęk przed nieznanym. Miało być tak łatwo i szybko a jest ciężko i czasochłonnie. Zyski przychodzą wolno i odchodzą w szybkim tempie, straty przyrastają i ciężko wygrzebać się z dołka. Wtedy szuka się wsparcia, mentorów, doskonałych gotowych systemów, książek za 20 złotych. Do rynku należy mieć cierpliwość i pokorę, których niestety wielu brakuje.

Łatwo pisać o błędach więc na koniec jedna rada. Trzymaj się planu! Zastanów się jakim chcesz być inwestorem – długoterminowym posiadaczem akcji, spekulantem, traderem. Określ charakterystykę rynku, którą chcesz wykorzystać do zarabiania (np. wzrost wartości spółek w dłuższym terminie, powrót cen obligacji lub walut do średniej, stała zmienność cen). Oceń czy potrafisz analizować i prognozować ruchy cen (przyda się analiza fundamentalna i techniczna) czy wolisz wykorzystywać pewne charakterystyki rynku (przyda się handel algorytmiczny). Stwórz swój plan lub poczytaj o gotowych już strategiach. Przetestuj swój plan na danych historycznych, poznaj jego słabości i ryzyko. Zobacz historyczną linię kapitału. Otwórz konto demo a później prawdziwy rachunek.

Przydatne linki:

Jak działa Exeria w 3 minuty: https://www.youtube.com/watch?v=kmMzlh_YZjw

Jak budować algorytmy w Exerii: https://www.youtube.com/watch?v=Az1M_FnS2oA&t=48s

Jak skonfigurować i uruchomić algorytm w Exerii: https://www.youtube.com/watch?v=uRkzhu8eP8I

Jak korzystać z gotowych strategii w Exerii: https://www.youtube.com/watch?v=vV99D8glEDY&t=24s

Link do rejestracji w serwisie Exeria – kliknij tutaj

Link do założenia darmowego konta demo (kliknij tutaj).